14 de novembro de 2024 - por Nathalia Lourenço

A declaração do Imposto de Renda de 2026 se refere aos rendimentos recebidos ao longo de 2025, por isso é importante entender quais regras realmente se aplicam a esse período. No caso dos aposentados, a tributação segue a lógica da tabela progressiva do Imposto de Renda, em que o imposto depende do valor recebido. Em muitos casos, o desconto pode acontecer diretamente no benefício mensal pago pelo INSS ou pelo regime de previdência responsável.

Ao mesmo tempo, existem algumas particularidades que fazem diferença no cálculo. A principal é a parcela extra de isenção para quem tem 65 anos ou mais, que pode reduzir bastante o imposto sobre a aposentadoria ou até eliminar a cobrança em algumas situações. Por isso, antes de declarar, vale a pena entender como funciona a tabela progressiva e quais rendimentos realmente entram na tributação.

Qual é a regra da declaração do Imposto de Renda para aposentados?

Quando chega a aposentadoria, muita gente acredita que o Imposto de Renda deixa de fazer parte da rotina. Mas, na prática, não é exatamente assim que funciona. A Receita Federal não olha apenas para o fato de alguém estar aposentado, e sim para toda a renda que essa pessoa recebeu ao longo do ano. Então, o que determina a obrigação de declarar não é a aposentadoria em si, mas o valor total dos rendimentos e as diferentes fontes de dinheiro.

O benefício da aposentadoria ou da pensão pago pelo INSS entra normalmente na declaração, como qualquer outro tipo de renda. Em muitos casos, ele pode ser tributado de acordo com a tabela progressiva do Imposto de Renda, que aumenta conforme os valores recebidos ficam maiores. Ainda assim, existe um ponto importante que costuma ajudar quem já passou dos 65 anos. A lei permite uma faixa extra de isenção sobre a aposentadoria, o que pode reduzir bastante o valor do imposto ou até fazer com que parte desse dinheiro fique livre de tributação.

Agora, quando o aposentado tem outras fontes de renda, a lógica muda um pouco. Se ele continua trabalhando, recebe aluguel, tem ganhos com investimentos ou qualquer outro tipo de rendimento, esses valores entram na declaração seguindo as regras normais do Imposto de Renda. Nesse caso, eles não recebem o mesmo tratamento especial dado ao benefício da aposentadoria.

A declaração funciona quase como um retrato do ano financeiro da pessoa. A aposentadoria aparece ali como uma parte da renda, mas a Receita Federal considera o conjunto completo, que é o benefício do INSS, outros ganhos, possíveis deduções e as faixas de isenção. É a partir dessa soma que se define se haverá imposto a pagar, restituição ou apenas a obrigação de declarar.

O que mudou no Imposto de Renda 2026 para quem é aposentado?

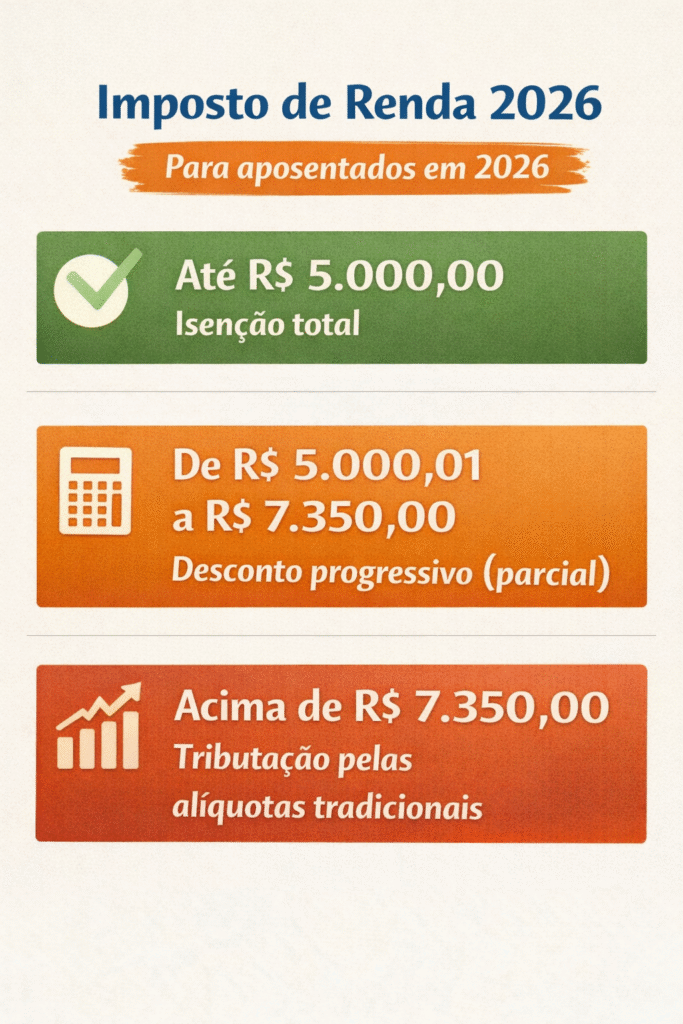

Em 2026, o Imposto de Renda passou por algumas mudanças que acabaram beneficiando muitas pessoas, inclusive quem já está aposentado. A principal delas foi o aumento da faixa de isenção, que passou a contemplar quem recebe até cerca de R$ 5 mil por mês. Isso quer dizer que muita gente que antes tinha desconto de imposto no benefício da aposentadoria deixou de pagar ou passou a pagar menos.

Para quem recebe entre R$ 5 mil e aproximadamente R$ 7.350 por mês, o imposto não desaparece completamente, mas foi criado um mecanismo que reduz o valor cobrado de forma gradual. Assim, quanto mais próxima a renda estiver do limite menor, menor tende a ser o imposto pago.

No caso dos aposentados, o impacto pode ser ainda mais positivo porque continua existindo uma faixa extra de isenção para quem tem 65 anos ou mais sobre os valores da aposentadoria. Isso ajuda a aliviar ainda mais a tributação para parte desse público.

A mudança de 2026 não criou uma regra exclusiva para aposentados, mas ampliou a faixa de renda livre de imposto. Como muitos benefícios do INSS ficam justamente nesse intervalo, o resultado prático foi menos desconto de Imposto de Renda para muitos aposentados.

Quando há a isenção do imposto de renda sobre a aposentadoria?

Como já falamos, nem toda aposentadoria está livre do Imposto de Renda, mas a legislação do Brasil prevê algumas situações onde o aposentado não precisa parar pelo seu benefício ou pelo menos conseguir isentar parte deles. Essas regras existem para trazer equilíbrio, principalmente para quem está em uma fase da vida que normalmente é mais limitada.

Isso costuma acontecer com quem tem 65 anos ou mais. É a partir daí que a lei permite uma faixa extra de isenção aplicada sobre aposentadoria ou pensão, podendo diminuir o valor do imposto ou até mesmo fazer com que deixe de existir.

Existe ainda a possibilidade de isenção quando o aposentado sofre de alguma doença grave prevista em lei. Parkinson, câncer, esclerose múltipla ou cegueira são alguns exemplos. A partir daí, a aposentadoria pode não sofrer tributação quando o valor recebido está dentro da faixa de renda que já é isenta pelo IR, ou em situações ligadas a acidentes de trabalho ou doença.

1. Isenção para maiores de 65 anos

Quando o aposentado ou pensionista chega aos 65 anos, ele passa a ter um benefício extra no Imposto de Renda. A lei permite que uma parte do valor da aposentadoria ou da pensão fique isenta, o que ajuda a diminuir o imposto ou até evitar o desconto, dependendo do valor recebido.

Mas é importante entender que essa vantagem vale apenas para o dinheiro da aposentadoria ou da pensão, como os pagamentos feitos pelo INSS. Outras rendas não entram nessa isenção, como salário de um trabalho, aluguel ou ganhos com investimentos. Esses valores continuam seguindo as regras normais do Imposto de Renda.

2. Doenças graves previstas em lei

Como falamos antes, algumas doenças dão direito à isenção do IR sobre a aposentadoria. Cardiopatia, cegueira e esclerose múltipla são alguns exemplos, mas não são as únicas. A intenção da regra é aliviar a situação financeira de quem já lida com tratamentos e cuidados médicos.

3. Aposentadoria depois de acidente de trabalho

Quando a aposentadoria acontece porque a pessoa sofreu um acidente durante o trabalho, também pode existir isenção do imposto. Nesse caso, a legislação entende que a aposentadoria foi consequência direta da atividade profissional.

4. Doença causada pela profissão

Há casos em que o trabalhador desenvolve uma doença ao longo dos anos justamente por causa da profissão que exerceu. Quando isso leva à aposentadoria, o benefício também pode ficar livre do Imposto de Renda.

5. Renda dentro da faixa de isenção

Outra possibilidade é quando o valor da aposentadoria é baixo o suficiente para ficar dentro da faixa de renda que já é considerada isenta pelo Imposto de Renda. Nesses casos, o imposto simplesmente não é cobrado.

Tabela progressiva e faixas de alíquota em 2026

Passo a passo de como calcular o imposto de renda sobre aposentadoria

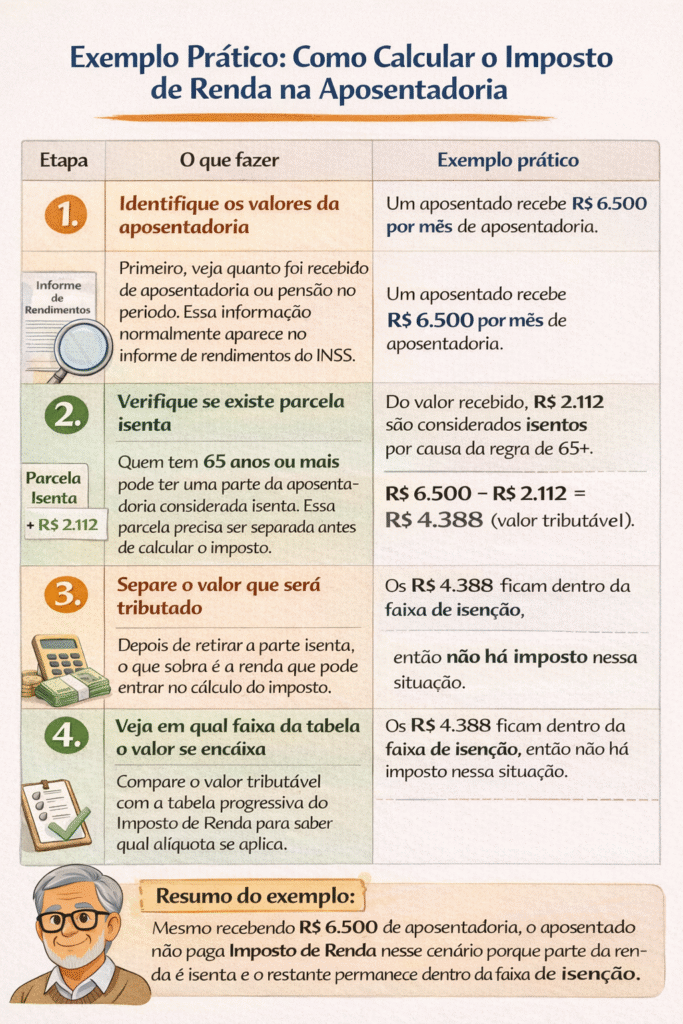

1. Identifique os valores da aposentadoria

O primeiro passo é olhar quanto foi recebido de aposentadoria ou pensão durante o período. Normalmente essa informação aparece no informe de rendimentos fornecido pelo INSS ou pela instituição que paga o benefício.

2. Verifique se existe alguma parcela isenta

Alguns aposentados podem ter parte da renda isenta, como acontece com quem tem 65 anos ou mais ou em outras situações previstas em lei. Essa parte precisa ser separada antes de qualquer cálculo.

3. Separe o que realmente será tributado

Depois de retirar o que é isento, sobra apenas a parcela da aposentadoria que pode entrar no cálculo do imposto. É sobre esse valor que a tributação pode acontecer.

4. Veja em qual faixa da tabela o valor se encaixa

O próximo passo é comparar o valor tributável com a tabela progressiva do Imposto de Renda. Essa tabela define qual alíquota será aplicada, e ela aumenta conforme a renda cresce.

5. Calcule o imposto ou verifique se há isenção

Por fim, aplica-se a regra da faixa correspondente. Dependendo do valor da aposentadoria e das parcelas isentas, pode acontecer de não haver imposto a pagar ou de o valor ser bem pequeno.

Exemplo prático

Como funciona a restituição do imposto de renda sobre a aposentadoria?

A restituição do Imposto de Renda acontece quando o aposentado pagou mais imposto do que realmente precisava ao longo do ano. Isso pode ocorrer porque o imposto costuma ser descontado diretamente do benefício mensal ou porque algumas despesas e deduções só entram na conta quando a declaração é feita.

Quando o aposentado envia a declaração, a Receita Federal faz uma nova análise de toda a renda e das informações informadas. Nesse momento, entram fatores como parte da aposentadoria que pode ser isenta, despesas médicas, dependentes e outras deduções permitidas por lei. Se depois desse cálculo a Receita perceber que foi pago mais imposto do que o necessário, a diferença é devolvida.

Essa devolução é justamente a restituição do Imposto de Renda. O valor é depositado na conta bancária informada na declaração e costuma ser pago em lotes ao longo do ano, conforme o calendário divulgado pela Receita Federal.