19 de agosto de 2020 - por Raul Sena (Investidor Sardinha)

Quem é novo no mercado de ações talvez já tenha escutado o termo small caps, e não tenha entendido o significado.

A princípio, as small caps são empresas consideradas pequenas e que estão em rápido crescimento – algumas com alta superior a 100% em poucos meses ou anos.

Para quem tem um perfil de investidor mais competitivo, ou seja, quem gosta mesmo de riscos, talvez uma boa escolha seja investir em small caps.

Afinal, junto ao grande crescimento vem uma boa margem de lucro. E os riscos são maiores do que investir em big caps, que são as empresas gigantescas, já consolidadas no mercado.

Mas, apesar do potencial de render bons lucros aos investidores, as small caps não pagam dividendos – por ainda estarem na fase de crescimento.

E ainda apresentam pouca liquidez. Ou seja, têm baixo índice de negociação.

O que são Small Caps

Apesar de não existir uma regra específica, algumas características gerais diferem as small caps de outras companhias.

Primeiramente, elas são empresas com valor de mercado abaixo de R$ 2 bilhões.

Além disso, as small caps não podem fazer parte do Ibovespa.

Isso porque o Ibovespa é o índice que concentra as ações mais negociadas na nossa Bolsa de Valores.

E, obviamente, essas “pequenas” empresas ainda não têm envergadura pra figurar entre os grandões da B3.

Alto nível

É bom entender, no entanto, que uma small cap pode ser tanto uma empresa nova quanto uma já consolidada no mercado e, até, referência no seu setor de atuação.

Em comparação com todas as outras empresas listadas na Bolsa de Valores, entretanto, ela ainda ainda é considerada small – pequena, em português.

Categorias na Bolsa de Valores

A B3 (Bolsa de Valores Brasileira) divulga o Índice Small Cap (SMLL), com os nomes das principais small caps do mercado.

Ao decidir investir em uma dessas empresas, que não pagam dividendos, você deve, antes, dar uma analisada neste índice.

Lembrando que existem outras três categorias de ações listadas na B3.

Ou seja, a Bolsa de Valores divide as empresas em quatro categorias, que levam em consideração o tamanho e a quantidade de negociações de cada companhia. São elas:

Micro caps: Empresas com poucos acionistas;

Small caps: Empresas pouco negociadas e com até R$ 2 bilhões de valor no mercado;

Mid caps: Empresas médias;

Big caps (também chamadas de blue chips): Empresas bem estabelecidas e com as maiores negociações na Bolsa.

Small Caps que não pagam dividendos

Dividendos são partes do lucro de uma empresa, que são divididas anualmente entre os acionistas.

As empresas que estão na Bolsa de Valores, por exemplo, dividem, em média, 25% de seus lucros com os investidores. Em resumo, é uma espécie de pagamento.

E é claro que esses dividendos são pagos proporcionalmente à quantidade de ações que cada investidor possui.

As small caps não pagam dividendos ou, quando o fazem, é em porcentagens bem pequenas.

Logo, a principal forma do investidor ganhar dinheiro com uma small cap é na compra e venda, com lucro, daquela ação.

Small Caps: empresas em crescimento

Já estamos entendendo que colocar dinheiro em em small caps – sabendo que teremos pouco ou nenhum ganho com dividendos – é pensar em investimento no longo prazo.

Ou seja, ao comprar esse tipo de ação, você está colocando sua fé e seu dinheiro em uma empresa por ter a convicção de que ela vai crescer.

E, geralmente, este crescimento leva anos!

Trademap

Diferentemente das big caps, que estão consolidadas e já não têm muito espaço pra crescer, as small caps ainda têm um longo tempo pela frente para surfar uma grande onda de crescimento.

E, pra quem tem paciência , acaba sendo um bom atrativo.

Outro atrativo, para o investidor, é que, devido às suas características, essas ações costumam ser muito mais baratas.

Riscos ao se investir em Small Caps que não pagam dividendos

Vamos lembrar que, como qualquer investimento, as small caps têm seu risco.

São ações que não pagam dividendos, não tem a solidez das big caps e apresentam pouca liquidez.

Isso quer dizer que, como têm pouca negociação na Bolsa, essas ações podem dar dor de cabeça para o investidor na hora da venda. Ou seja, pode acabar não sendo tão fácil se desfazer das ações, no futuro.

Por essas e outras, as small caps jamais devem compor os ativos principais da sua carteira de investimentos.

Vamos nos atentar aos fundamentos: small caps são investimento de risco e, por isso, representam um retorno financeiro melhor.

Se decidir investir, mantenha estes ativos numa parte menorzinha da carteira.

Quatro Small Caps que cresceram mais de 100%

Como dito anteriormente, as small caps que não pagam dividendos, ao contrário das big caps, ainda têm muita lenha pra queimar.

Elas têm muita chance de crescer exponencialmente, e o passado tem mostrado isso.

Confira 4 small caps que cresceram mais de 100%, sem pagar dividendos.

Vale lembrar que os dados são baseados em cotações pós-crise da Covid-19.

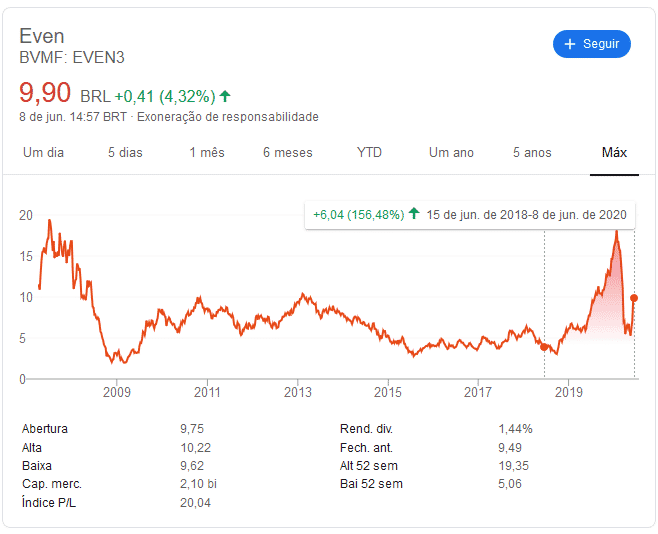

Even (EVEN3)

A Even Construtora e Incorporadora S.A é o resultado da fusão, em 2002, entre a ABC Investimentos e a Terepins & Kalili.

No ramo da construção civil – atuando com as marcas Open e Even –, abrange a prospecção de terrenos, a incorporação imobiliária e a construção dos empreendimentos.

A empresa entrou na bolsa em 2007 e teve valorização de 156,48% em dois anos.

A Open tem foco em imóveis residenciais acessíveis às classes emergentes, com unidades de 2 e 3 dormitórios.

Já a Even responde pelos empreendimentos comerciais e, também, pelos residenciais de médio, médio alto e alto padrão.

Com seus parceiros comerciais, a Even fez mais de 2 mil lançamento, somente em 2019.

Eneva (ENEV3)

A Eneva é uma small cap de exploração de gás natural e geração de energia elétrica com capital aberto desde 2007.

Atualmente, a empresa conta com 9 campos de gás natural, 6 termelétricas de gás, 2 termelétricas de geração de carvão e 203 km de rede de gasodutos.

Possui, ainda, 98% da capacidade de geração de energia contratada no mercado regulado.

A empresa é o resultado da fusão de um dos grupos que, antes, pertenciam a Eike Batista.

A small cap entrou em recuperação judicial em 2014 e saiu em 2016.

Atualmente, está bem reestruturada e apresentou lucro líquido de R$ 650 milhões no último ano.

PetroRio (PRIO3)

Dentro da lista das small caps que não pagam dividendos, está a PetroRio, maior produtora independente de petróleo do Brasil.

Atua na exploração e comercialização do petróleo.

O lifting cost (preço dos custos fixos sobre a produção do barril) atingiu 17,3 dólares, enquanto outras empresas, como a Petrobras, demonstram um número próximo de 30 dólares por barril.

No último ano, a PetroRio apresentou um lucro líquido de R$ 734 milhões.

Possui participação em 4 fontes de extração:

- Frade (100% da PetroRio);

- Polvo (100% da PetroRio);

- Tubarão Martelo (80% da PetroRio);

- Manati (10% da PetroRio).

Santos Brasil Participações (STBP3)

A small caps Santos Brasil Participações é uma empresa de operação portuária de contêineres no Brasil.

Possui um centro de distribuição, dois centros logísticos industriais aduaneiros e sua própria frota, de 130 veículos.

A empresa conta, ainda, com um terminal de veículos, um terminal de carga geral e três terminais de contêineres.

Em resumo, a companhia é referência em armazenagem, transporte e distribuição, transporte rodoviário e transporte portuário.

Quer saber mais sobre as small caps e aprender a se beneficiar de empresas com potencial de “explodir” no mercado?

Então, assista ao meu vídeo (Raul Sena), do canal Investidor Sardinha, e entenda tudo sobre esses ativos que podem te render bons lucros no futuro.

Fontes: Blog rico e Money Times.

Imagens: Nello, Trademap, Influu, IG, Alto nível, Pouco vira muito e Foregon.