4 de maio de 2023 - por Evelyn

Ouça as notícias pelo nosso podcast!

Bom dia, Investidor Sardinha. Este é o Soco Matinal, as principais notícias do dia no mercado financeiro, tudo em 5 minutos, para você já começar o dia zonzo.

Declaração do Imposto de Renda: início dia 15 de março de 2023 e encerramento dia 31 de maio de 2023.

IBOVESPA

De antemão, no pregão de quarta-feira, (03/05/2023) o IBOVESPA (índice da nossa bolsa de valores) fechou em queda de 0,12% aos 101.797 pontos.

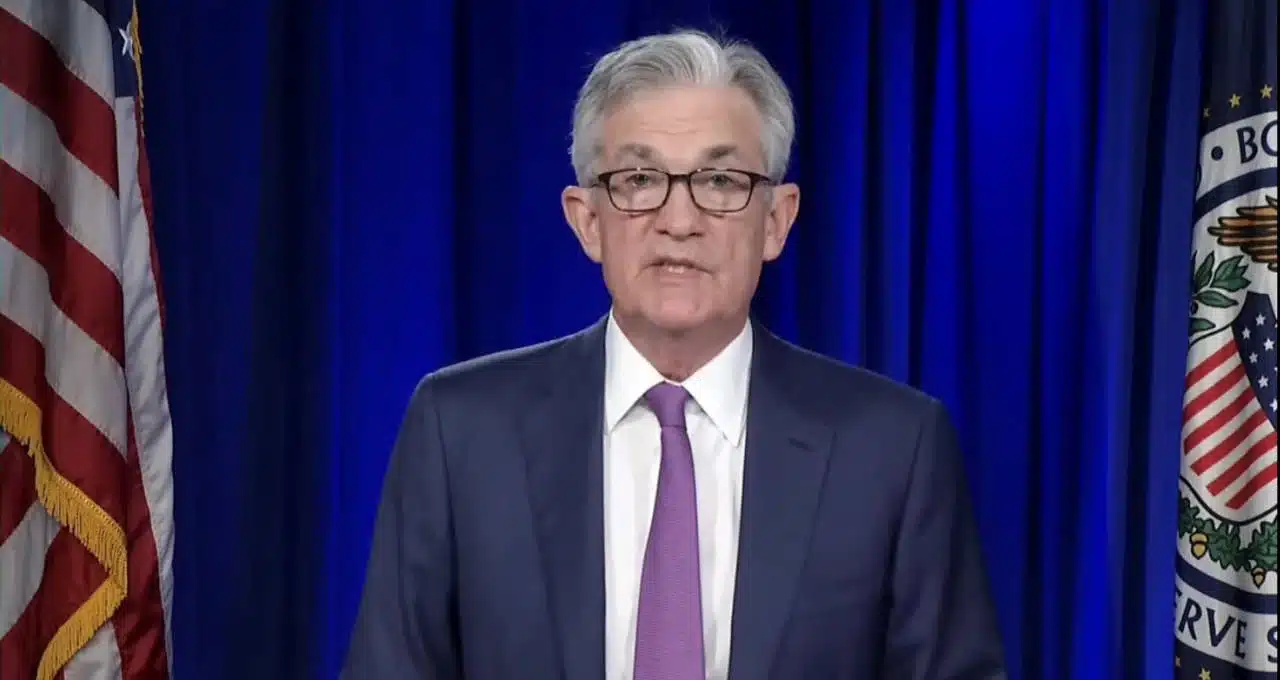

Ontem na nossa “Super Quarta”, bem no meio da tarde, o FED foi lá e mandou ver mais 25 pontos base na taxa de juros. Alguém duvidava? A questão, entretanto, foi o tom do Jerome Powell. O véio meteu lenha no discurso e deixou claro o voo de águia sobre a economia caçando a inflação como se fosse um ratinho indefeso.

A Vale ajudou na queda do índice, ela anunciou a venda de 40% da Mineração Rio do Norte, a maior produtora de bauxita do Brasil, para outra empresa como parte do seu programa de desinvestimento.

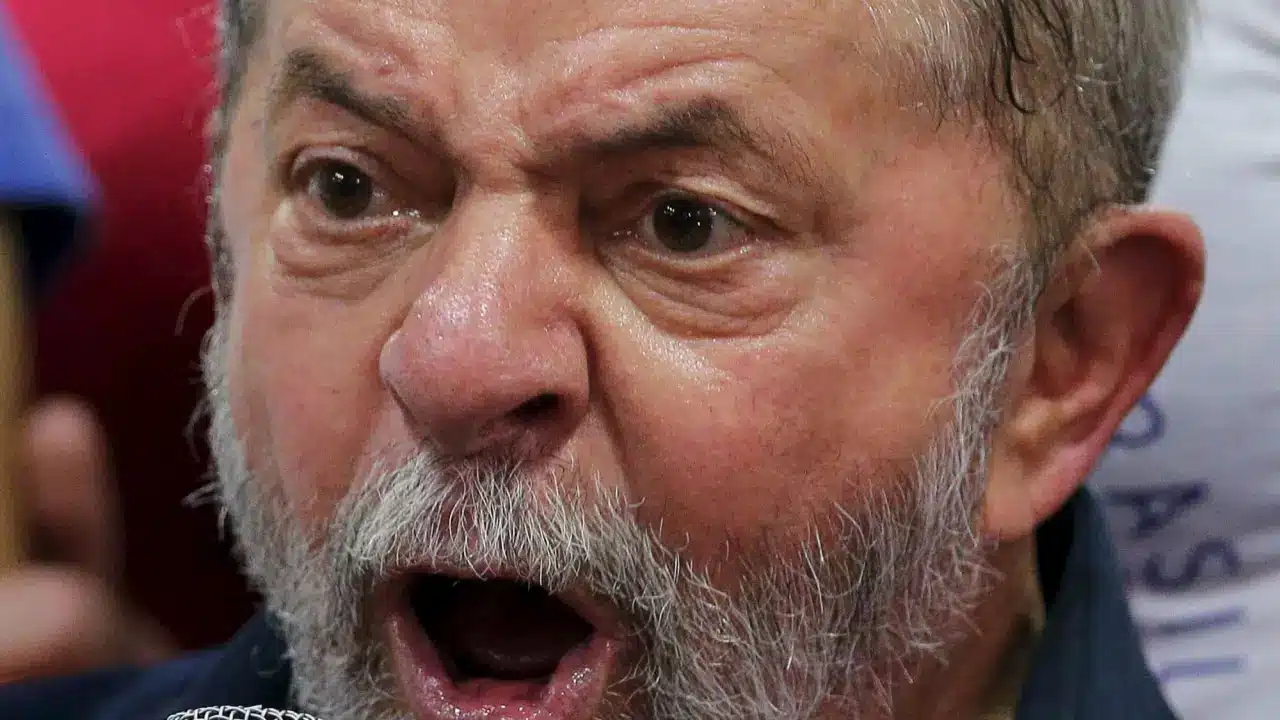

Depois de tudo, aqui no Brasil a gente teve mais uma manutenção da Selic com o Banco Central bem de boa e dando a mínima para o Lula que pressiona por uma taxa menor. Se a gente chegar final de agosto com essa mesma taxa eu posso comemorar meu aniversário junto com a Selic.

Agora vamos ver os destaques do último pregão.

Inicialmente, as empresas com os melhores desempenhos dentro do índice foram:

Por outro lado, as empresas com as maiores quedas:

Enquanto isso, o dólar fechou em R$ 4,99 com uma queda de 0,87%.

Por fim, saindo um pouco do mercado nacional, vamos falar sobre as bolsas mundiais e os índices de mercado internacional.

Morning call de Índices Internacionais

Imagem: Jerome Powell falando – Fonte: MoneyTimes

Atualmente no cenário internacional as bolsas mundiais fecharam majoritariamente negativas.

Nos Estados Unidos as bolsas tiveram os seguintes desempenhos:

- DOW JONES: -0,80%

- S&P 500: -0,70%

- NASDAQ: -0,46%

Já nas bolsas europeias tivemos os seguintes resultados:

- DAX (Alemanha): +0,56%

- FTSE 100 (Inglaterra): +0,20%

- CAC 40 (França): +0,28%

- FTSE MIB (Itália): +0,77%

Por fim, nas bolsas asiáticas:

- Nikkei (Japão): –%

- Shangai (China): —

- KOSPI (Coreia do Sul): -0,91%

Enquanto isso, as criptomoedas nas últimas 24h (06h39min):

- Bitcoin: +1,24% (US$ 29.063)

- Ether: +1,61% (US$ 1.899)

Ainda, nas commodities:

- Ouro: +0,68% (US$ 2.037/Onça Troy)

- Petróleo Brent (Futuros): -3,97% (US$ 72,33/Barril)

- Gás Natural: -1,99% (US$ 2,17/m³)

- Minério de Ferro (Futuros): -0,50% (US$ 105,48 a tonelada)

Agora vamos falar de ações e stocks (ações no exterior).

Morning call de ações

Imagem: desenho de um notebook com papéis mostrando gráficos e uma xícara de café em cima da mesa com acessórios de papelaria como borracha, clips e lápis – Fonte: Contábil Rio

TEMPORADA DE BALANÇOS

Inicialmente quero dizer que a temporada de balanços não começou agora, claro, mas por esses dias é que a chapa esquentou, então vou trazer aqui basicamente todo dia um ou mais resultados.

Para explicar, todas as comparações sobre aumento ou diminuição são referente ao mesmo período do ano anterior, portanto a referência é do 1T23 contra o 1T22 (primeiros trimestres de 2023 e 2022). Por fim, Ebitda significa lucro antes juros, impostos, depreciação e amortização, beleza?

GERDAU

A empresa informou um lucro líquido de R$ 3,215 bilhões que representa alta de 9,4%, no entanto o lucro líquido ajustado de R$ 2,388 bilhões, reflete uma queda de 18,8% ano a ano. Diante disto a empresa explicou que teve demanda estável no trimestre e resiliência nos negócios.

Por outro lado o Ebitda ajustado foi de R$ 4,322 bilhões, menos 25,8% e a margem Ebitda ajustada ficou em 22,9%, queda de 5,8 pontos percentuais. Enquanto isso a receita líquida caiu 7,2% com seus R$ 18,872 bilhões, pudera, né? uma queda de 12,3% na produção de aço bruto… além disso, as vendas aumentaram 2,5%, o lucro bruto caiu 30% com R$ 3,629 bilhões.

Diante de tudo isto a empresa está com um fluxo de caixa livre de R$ 2,698 bilhões e dívida bruta 4% menor, R$ 12,261 bilhões, assim seu indicador de alavancagem mostra a dívida líquida/Ebitda ajustado de 0,31 vez.

KLABIN

Essa simplesmente brilhou no lucro líquido: aumento de 44% com seu R$ 1,262 bilhão, um Ebitda de R$ 1,942 bilhão, 13% mais alto e uma margem ajustada de 40% mostrando alta de 1 ponto percentual.

Da mesma forma a receita líquida de R$ 4,831 bilhões mostra aumento de 9% que ficou compensada com aumento de preços enquanto as vendas caíam e o real também (frente ao dólar).

A Klabin aumentou 18% o investimento no trimestre e injetou R$ 1,175 bilhão. A sua dívida líquida aumentou quase no mesmo patamar: 17% e assim a alavancagem está 2,6 vezes.

CSN

Parece que o jogo virou: depois de ter lucro de R$ 1,364 bilhão agora a empresa amarga um prejuízo de R$ 823 milhões, mas afirma que os eventos que resultaram nesse prejú não são recorrentes. O Ebitda, por sua vez, teve queda de 32% e com isso ficou no valor ajustado de R$ 3,203 bilhões enquanto a margem foi de 27,5%, menor do que os 39,1% vistos no 1T22.

Da mesma forma que os dados anteriores, a receita líquida caiu 4% com R$ 11,319 bilhões e o lucro bruto diminuiu 28% com R$ 3,246 bilhões. Pelo menos as despesas com vendas, gerais e administrativas também diminuíram quando comparadas ao 4T22: o total de R$ 1,020 bilhão com queda de 16%. A alavancagem da empresa está em 2,45 vezes.

CSN MINERAÇÃO

Sem prejuízo, mas com uma queda expressiva no lucro, a CSN Mineração informou R$ 516 milhões de lucro líquido e Ebitda de R$ 2,01 bilhões (-16%). A margem Ebitda de 49,5% demonstra a queda de 18,4 pontos percentuais.

A receita líquida ajustada aumentou 7% com seus R$ 4,11 bilhões e sua alavancagem ficou menos 0,11 vez. Aí eu dei valor, einh?

ULTRAPAR

A empresa informou um líquido simplesmente 41% menor com R$ 274 milhões, explicado pela desconsolidações dos resultados da Oxiteno e da Extrafarma. Enquanto isso, o Ebitda ajustado foi de R$ 1,023 bilhão com aumento de 17%.

No entanto a receita líquida também veio menor: R$ 30,552 bilhões, uma queda de 10%, por outro lado o resultado financeiro líquido negativo de R$ 312 milhões , queda de 23%. A dívida líquida foi de R$ 13,424 bilhões para R$ 8,259 bilhões e com isso a alavancagem está em 2 vezes.

NEOGRID

O setor de tecnologia não anda bem das pernas e nesse meio tempo a Neogrid que é uma empresa que desenvolve softwares mostrou um lucro líquido 11,7% menor: R$ 3,5 milhões.

O Ebitda ajustado foi de R$ 8,5 milhões com queda de 2,8% enquanto a margem de 12,1% representa queda de 1,3 ponto percentual. A gente tem que dar um desconto porque ela fez aquisições em 2021 e isso fica ali como margem negativa.

Enfim, a receita líquida cresceu 7,6% com seus R$ 69,9 milhões e o resultado financeiro líquido foi negativo e simplesmente aumentou 56,1% ficando em R$ 5,1 milhões.

O lucro bruto teve aumento de 6,8% com R$ 43,5 milhões e a margem bruta caiu 0,5 ponto percentual.

PRIO

A PRIO teve um lucro líquido com crescimento de um pio! (o trocadilho de milhões): foi apenas 1%, mas calma lá, não julgue: esse lucro foi recorde. O negócio está até em dólar: US$ 231,3 milhões.

O Ebitda foi de US$ 352,1 milhões com alta de 56% e a margem Ebitda de 67% mostra queda de 6 pontos percentuais. A receita total ficou em US$ 564,7 milhões com aumento de 82% enquanto o resultado financeiro líquido foi negativo em US$ 42,6 milhões, e aí chore: 284,5% a mais comparado com as perdas do 1T22. Assim a dívida líquida/Ebitda ajustado está em 1,1 vez com alta de 1,5 ponto percentual.

TAESA

Taesa da maaaaaassa, aclamada pelos dividendos reforçadinhos que pagou, inclusive ela está em 5º lugar no ranking das empresas que mais pagaram dividendos ano passado.

Em seu resultado foram divulgados R$ 692,9 milhões para a receita líquida, queda de 12,9%, assim como o lucro líquido caiu 30,9% com seus R$ 386,8 milhões. Por outro lado a receita líquida teve aumento de 13,7% com R$ 598,1 milhões e Ebitda de R$ 521,9 milhões e margem Ebitda de 87,2%. O primeiro com alta de 14,8% e o segundo com alta de 0,9 ponto percentual.

EMBRAER

Alguém tem que puxar o manche da Embraer: Depois dela reportar perdas de R$ 412,3 milhões, agora veio um valor maior: R$ 466,9 milhões, uma alta de 13,2%.

O prejuízo líquido aumentou 115% e o Ebitda está negativo em R$ 52,9 milhões, bem mais alto que o R$ 1,1 milhão do 1T22. E, assim, a margem Ebitda está em 1,4%. No entanto, o Ebitda ajustado teve alta de 18,72% com R$ 53,9 milhões.

A receita líquida aumentou 21% com uma mescla de entregas de modelos na aviação comercial, além de conseguir crescimento bem legal na defesa de serviços. Não deu outra, né? Garantiu seus R$ 3,726 bilhões.

AMBEV

O Brasil cachaceiro que é acabou dando aquele up para a empresa, tô brincando, nem só de cerveja vive a empresa, mas o carnaval aqui deu aquela força. Ela informou um lucro líquido consolidado de R$ 3,819 bilhões, um crescimento de 8,2% e Ebitda ajustado de R$ 6,444 bilhões, uma alta de 16,7%. A receita líquida aumentou 11,3% com seus R$ 20,531 bilhões.

O resultado financeiro ficou negativo ainda, com R$ 997,9 milhões, no entanto teve queda de R$ 401,2 milhões.

Agora, se você ainda está pensando que o povo se embebedou, fique tranquilo, o que mais aumentou mesmo foram as bebidas não alcoólicas: 7,3%, enquanto a cerveja foi só 0,8%.

EXTERIOR

MODERNA

Lembra dessa aqui? Maior estouro durante a pandemia com a vacina para a COVID-19. No fim das contas vamos ver como ela está agora:

Ela gerou vendas de US$ 1,9 bilhão, um valor abaixo dos US$ 6,1 bilhões informados no primeiro trimestre do ano passado, mas tudo bem, naquela época a gente estava vendo um ressurgimento de casos de Covid. Inclusive eu estou dentro dessa estatística.

E assim, a vacina para COVID é a única fonte de produto comercializável que ela tem, mesmo assim ela conseguiu US$ 1,9 bilhão em vendas e um lucro líquido de US$ 79 milhões. Claro que isso é menos do que os US$ 3,66 bilhões informados no 1T22, mas a receita dela ainda veio maior do que o esperado: US$ 1,86 bilhão contra o US$ 1,18 bilhão.

A empresa até tem ideia de fornecer vacinas para as variantes da COVID, mas acontece que o Governo (pelo menos dos EUA) pretende fazer um calendário de vacinação anual apenas, isso para uma parte da população. Então somando isso com a diminuição dos casos, é possível que a gente veja esse resultado cada vez menor.

No entanto, a empresa tem ideias para kits de vacinas para outras doenças como câncer, doenças cardíacas e etc. Até 2030 ela promete entregar as novidades.

Agora vamos às notícias do cenário interno e mundial:

Resumo de notícias do Brasil e exterior

Imagem: Lula gritando – Fonte: Veja

BRASIL

SELIC MANTIDA E O CHILIQUE DO GOVERNO

Não tem como começar com outro assunto que não seja sobre a Selic mantida em 13,75%, não é mesmo?

Primeiramente vamos falar que desde o começo do atual governo há uma cobrança e tentativa de interferência na política monetária e independência do Banco Central. Novidade zero até aqui. No entanto, ontem, com a manutenção da taxa, o caldo engrossou e quem mexe o caldeirão é a cúpula do PT que quer a demissão urgente de Campos Neto. Fala Sério!!!

Do outro lado, o Copom pede que haja paciência para que a taxa de juros seja baixada, claro: a gente sabe bem dos exemplos onde o Banco Central cedeu à pressão política e resolveu os juros na canetada, olha aí a Argentina, a Turquia… mas o Governo continua a espernear e querer baixar os juros na marra.

EXPECTATIVAS PARA A PRÓXIMA REUNIÃO

Agora é que a porca torce o rabo, meus amigos: além dessa situação da Selic mantida, do Governo falar até que quer tirar o Campos Neto antes do tempo, o que depende do Senado Federal, a gente tem um discurso que leva a gente a acreditar em uma manutenção da taxa Selic no mês de junho. Vamos ver!

Em um tom “deboísta” (tranquilo) o Banco Central falou que o cenário de risco de alta dos juros está menos provável, mas existe. Um ponto importante destacado é que o Comitê vai se certificar de que a desinflação esteja consolidada, porque tem muita gente que fala: ah, caiu a inflação, mas pera lá, será que vai continuar caindo ou é só um efeito daquele corte de ICMS, por exemplo, né?!

Além deste ponto anterior, foram destacados pontos sobre a expectativa da inflação que ainda está acima da meta e o fato de que o arcabouço fiscal não é o salvador da pátria. E assim termina o babado!

EXTERIOR

FED E DEMAIS BANCOS CENTRAIS PELO MUNDO

Nos EUA a alta de 25 pontos base realizada ontem e um tom do presidente do FED, o Jerome Powell, deram um toque que muitos analistas acreditam ser uma pausa no ciclo de juros. No entanto, na coletiva feita me parece que o FED está mais pro: vamos ver o que vai rolar e deixar em aberto porque não sabemos como vai ser!

Os Bancos Centrais pelo mundo estão aumentando suas taxas de juros, até o BC da Austrália surpreendeu elevando os juros. Atualmente todos esperam que o BCE divulgue sua decisão e a ideia é que ele aumente também igual o FED fez ontem.

Agora, as notícias sobre Fundos Imobiliários:

Morning Call de Fundos Imobiliários

Descrição de imagem: prédios espelhados, ângulo da foto debaixo para cima e o céu – Fonte: Money Times

Primeiramente, no pregão de quarta-feira (03/5) o nosso IFIX fechou com 2.864 com alta de 0,14%. Assim a queda anual é de 0,11%, no entanto no mês está em alta de 0,19%.

Inicialmente as maiores altas foram:

- VILG11: +3,92%

- RZAT11: +3,41%

- HGRE11: +3,35%

Por outro lado, os destaques negativos da sessão foram:

- HCTR11: -5,84%

- DEVA11: -3,56%

- GGRC11: -3,35%

Assim termina nosso morning call. Bons investimentos.