29 de abril de 2025 - por Nathalia Lourenço

O Sistema de Amortização Constante (SAC) é uma forma de pagamento usada em financiamentos, principalmente em contratos de longo prazo, como os de imóveis. A principal característica do SAC é que o valor das parcelas diminui com o tempo. Isso acontece porque a amortização do saldo devedor é constante, ou seja, o valor da dívida é reduzido de forma igual em cada parcela.

Mas como esse sistema funciona na prática? E como calcular as parcelas e os juros? Para entender melhor esses pontos e saber como o SAC pode influenciar suas finanças, continue lendo!

O que é Sistema de Amortização Constante (SAC)?

O Sistema de Amortização Constante (SAC) é um método de pagamento usado em financiamentos, no qual o valor da amortização da dívida é fixo ao longo do tempo. Isso significa que, a cada parcela, você paga a mesma quantia da dívida inicial. O valor das parcelas começa mais alto e vai diminuindo conforme o saldo devedor é reduzido. Isso ocorre porque, à medida que a dívida diminui, os juros pagos também diminuem. Esse sistema é comum em financiamentos de longo prazo, como imóveis.

Leia mais: Encargos de financiamento: o que são e quando são cobrados?

Como funciona o Sistema de Amortização Constante (SAC)?

O Sistema de Amortização Constante (SAC) funciona da seguinte forma: o valor da amortização da dívida é fixo ao longo do tempo, ou seja, a cada parcela paga, você diminui a mesma quantia do saldo devedor. Dessa forma, as parcelas começam mais altas, pois os juros são calculados sobre o valor total da dívida. No entanto, com o tempo, à medida que o saldo devedor diminui, os juros também são reduzidos, o que faz com que as parcelas se tornem menores.

Em resumo:

- A amortização é constante e o valor da dívida diminui de forma igual.

- As parcelas começam mais altas e, com o tempo, vão diminuindo.

- A redução das parcelas ocorre devido à diminuição dos juros pagos, que dependem do saldo devedor.

Portanto, esse modelo oferece o benefício de reduzir o valor das parcelas ao longo do tempo, mas você pode pagar mais caro no início do financiamento devido ao valor mais alto das primeiras parcelas.

Diferenças entre amortização SAC e Price

As diferenças entre os sistemas de amortização SAC e Price estão principalmente na forma de pagamento e no comportamento das parcelas ao longo do tempo. Aqui estão as principais diferenças:

Amortização SAC:

A amortização é constante, ou seja, o valor da dívida diminui igualmente a cada parcela. As parcelas começam mais altas e, com o tempo, vão diminuindo, já que os juros são calculados sobre o saldo devedor, que vai ficando menor.

A principal vantagem é que as parcelas se tornam menores ao longo do tempo, o que pode facilitar o pagamento no futuro.

Amortização Price:

As parcelas são fixas, ou seja, você paga o mesmo valor durante todo o financiamento. A amortização, no entanto, é progressiva: no começo, você paga mais juros e menos amortização. Com o tempo, o valor pago de juros diminui e a amortização aumenta.

A principal vantagem é a previsibilidade, pois você sabe exatamente quanto vai pagar todo mês, sem surpresas.

Qual a melhor opção?

A escolha entre SAC e Price depende do seu perfil financeiro e das suas prioridades:

- SAC pode ser melhor se você deseja que as parcelas diminuam ao longo do tempo, o que pode ser vantajoso caso sua renda aumente no futuro ou se você preferir pagar menos nos últimos anos do financiamento.

- Price pode ser mais vantajoso se você precisar de parcelas fixas e previsíveis, que não variam ao longo do tempo, facilitando o planejamento financeiro.

De maneira geral, o SAC tende a ser mais vantajoso a longo prazo, pois você paga menos juros no total. No entanto, as parcelas iniciais são mais altas. Por outro lado, o Price oferece mais estabilidade, mas você acaba pagando mais juros ao longo do financiamento.

Portanto, a melhor opção vai depender de sua capacidade de pagar parcelas maiores no começo e da sua preferência por previsibilidade ou economia a longo prazo.

Vantagens e desvantagens do SAC

O Sistema de Amortização Constante (SAC) possui tanto vantagens quanto desvantagens, dependendo do perfil financeiro de quem o utiliza. Veja abaixo os principais pontos:

Vantagens do SAC:

Parcelas que diminuem ao longo do tempo:

O principal benefício do SAC é que, como a amortização é constante, as parcelas vão diminuindo à medida que o saldo devedor é reduzido. Isso pode ser vantajoso para quem espera um aumento na renda ou prefere pagar menos nos anos finais do financiamento.

Menor custo total de juros:

Como a dívida diminui mais rapidamente, o valor total pago em juros ao longo do financiamento também é menor. Portanto, o SAC tende a ser mais econômico no longo prazo, quando comparado a sistemas como o Price.

3. Redução progressiva do saldo devedor:

A amortização constante faz com que o saldo devedor diminua mais rapidamente, o que gera uma redução proporcional dos juros pagos, tornando o financiamento mais barato ao longo do tempo.

Desvantagens do SAC:

1. Parcelas iniciais mais altas:

No início do financiamento, as parcelas são mais altas, o que pode ser um desafio para quem tem um orçamento mais apertado no começo do pagamento. Essa característica pode dificultar o planejamento financeiro inicial.

2. Menos previsibilidade:

Como as parcelas diminuem com o tempo, o valor que será pago a cada mês vai mudando. Isso pode ser inconveniente para quem prefere a estabilidade de parcelas fixas ao longo de toda a duração do financiamento.

3. Maior impacto no fluxo de caixa no início:

As parcelas mais altas no começo do financiamento podem pesar no orçamento, especialmente se a pessoa não tiver uma reserva financeira ou uma previsão de aumento de renda nos primeiros anos.

Leia também: Amortização: o que é, como funciona e quais são os tipos?

Como calcular o SAC?

O cálculo do Sistema de Amortização Constante (SAC) é simples. Nesse sistema, a amortização mensal é sempre a mesma, e os juros são calculados sobre o saldo devedor, que diminui a cada parcela.

Fórmulas básicas:

- Amortização (A) = Valor do financiamento / Número de parcelas

- Juros do mês (J) = Saldo devedor × Taxa de juros mensal

- Parcela (P) = Amortização + Juros do mês

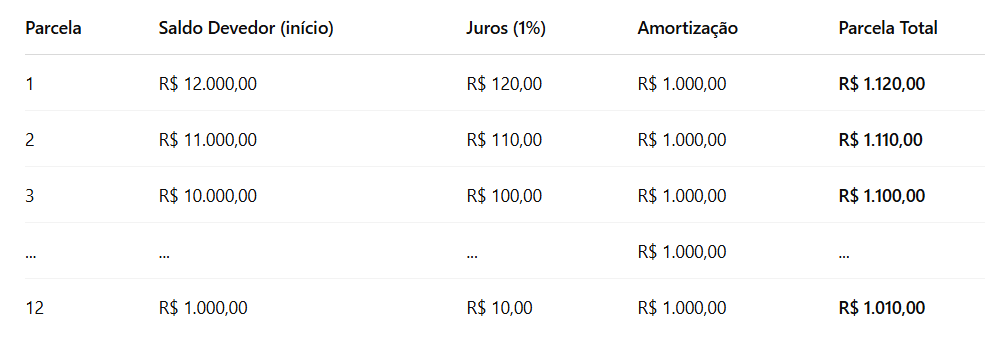

Suponha um financiamento de R$ 12.000,00, com prazo de 12 meses e taxa de juros de 1% ao mês.

1. Cálculo da amortização:

- Amortização = 12.000 / 12 = R$ 1.000,00 por mês

2. Mês a mês:

Como você pode ver, a amortização é fixa em R$ 1.000,00, e os juros diminuem conforme o saldo devedor é pago, fazendo com que as parcelas fiquem menores a cada mês.

Se quiser, posso gerar a tabela completa mês a mês ou adaptar o exemplo para outro valor, prazo ou taxa.

Gostou da matéria? Leia também: Ordem discricionária: o que é e como funciona essa negociação?

Fontes: suno, marinha e direcional