7 de junho de 2022 - por Raul Sena (Investidor Sardinha)

“Bora! Você pode ser pobre mas vai ficar rico investindo assim… basta colocar metade do seu salário como aportes todos os meses…”

É comum não se considerar os influenciadores digitais do segmento de finanças como referências para um contexto real de renda. Afinal, já são investidores e falam de investimentos justamente porque já tem dinheiro para investir.

É um discurso mais comum do que deveria ser, mas que obviamente não retrata a realidade da maioria dos brasileiros.

Não vamos criar um senso de falso moralismo neste artigo, logo, discursos de “comecei minha vida na pobreza…” não são justificáveis, pois mesmo que seja verdade, não existe mais essa conexão a partir do momento que a riqueza foi atingida.

Chegar neste nível não é simples, é difícil e muitas vezes dependerá de um esforço de terceiros. De professores, da possibilidade de poder estudar ou de entrar numa universidade.

Mas afinal, o que define uma pessoa pobre?

O que é “ser pobre”?

Ser pobre chega a ser um critério quase pessoal de avaliação. A maioria das pessoas consideradas pobres pelo índice não diriam e nem se reconheceriam como pobres. E inclusive, é mais comum encontrar pessoas da classe média alegando se acharem em situação de pobreza.

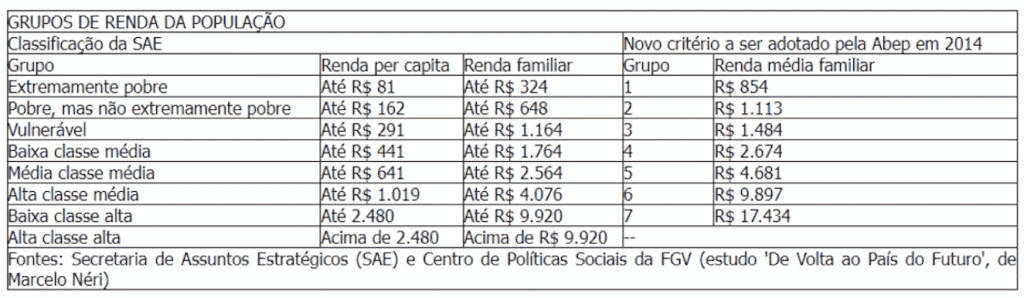

Veja bem a tabela abaixo:

Extremamente pobre

O grupo de extrema pobreza representa pessoas que mal estão conseguindo sobreviver.

Com uma renda familiar de R$324,00 a uma renda per capita de R$81,00 chega a ser impossível, até mesmo, de se comprar um gás de cozinha.

Observação: A renda per capita é uma divisão da renda familiar entre as pessoas da mesma. Exemplo: Sua esposa recebe R$3.000,00 mensais, somados aos seus R$2.000,00 vocês juntos possuem uma renda familiar de R$5.000,00 que dividido entre os dois geram uma renda per capita de R$2.500,00.

Pobre, mas não extremamente pobre

Temos a faixa de “pobre, mas não extremamente pobre”. Bem, é improvável que em quaisquer dessas duas faixas tenhamos algum contato através deste artigo. Isso simplesmente por questões educacionais, acesso a internet ou até mesmo, em alguns casos, ao dispositivo necessário para acessá-lo.

Várias enquetes foram feitas relacionadas a renda dos sardinhas aqui do site e do canal, e nunca recebemos acessos destes dois grupos.

Vulnerável

Por outro lado, a classe “vulnerável” já começa a ser um pessoal com mais frequência em plataformas como o Youtube, e portanto já conseguimos chegar nesses grupos.

E é considerada comumente como uma classe mais pobre, assim como as duas seguintes: a baixa classe média e média classe média.

Mas apesar de enxergamos uma maior parte da população em situação de extrema pobreza, é incoerente dizer que alguém recebendo R$641 per capita está num padrão de vida classe média como os observados em países estrangeiros como nos europeus.

Entenda, um procurador recebendo 12 mil reais pode estar nessa classe. Isso se, ele estiver dividindo sua renda de forma a eventualmente essa divisão o deixar com uma renda por pessoa próxima aos R$641. Sendo assim, alguém classificado como média classe média, mesmo com um salário superior ao de uma renda familiar da alta classe alta. Portanto, é interessante sempre nos ater a renda per capita.

O que chamamos de “pobre”

Ao nos referirmos a “pobre” neste artigo, estamos abrangendo desde a baixa classe média até a média classe média.

Encontramos diversos “especialistas” generalizando a importância de se investir independente das condições de uma pessoa ou daquele grupo social. É comum esquecer-se de um conflito muito claro…

“… será que faz sentido eu investir sendo pobre?”

Afinal, faz sentido já que aparentemente vou demorar muitos anos para conseguir realizar qualquer coisa produtiva?

O termo “investimento” foi deturpado após as recorrentes propagandas enganosas realizadas no Brasil.

Pessoas com roupas elegantes, saindo de carros caríssimos e esbanjando seu feriado em Dubai criam no imaginário coletivo uma realidade completamente irracional.

Logo, vamos separar os dois motivos principais pelos quais devemos investir.

1. Alcançar a liberdade financeira.

Mas afinal, de que se trata essa liberdade financeira em termos de investimentos?

Chegar nesse nível significa reconhecer que sua renda dos investimentos está maior que seus gastos mensais, podendo assim ter a liberdade de escolher continuar ou não exercendo quaisquer atividades para a produção de renda ativa.

Mantendo seu padrão de vida atual, unido à disciplina de se investir é provável que alcance o tão sonhado objetivo por viver de renda muito mais rápido.

No entanto, em muitos casos onde a pessoa começa a investir e reconhece que tem dinheiro “sobrando”, ela passa a exigir uma qualidade de vida cada vez maior, o que se torna um problema como veremos a seguir.

Um sardinha ficaria rico investindo 15%?

Imaginemos um salário de um dado sardinha: R$3.500,00, se ele conseguir investir R$525(15% de sua renda) e segura esse investimento a uma taxa de 12% ao ano, após 25 anos essa pessoa chegaria ao capital de R$851.603,29.

O que não te contam, no entanto, é que chegando na faixa dos 216 meses investidos (18 anos após o início do nosso sardinha), ele estaria com um patrimônio de R$375.682,53, podendo realizar um investimento em FII buscando 8% ao ano (já protegido da inflação), estamos falando de uma renda de R$2.407,50 a partir do exato mês que ele iniciasse seus investimentos em FIIs.

“Ué, mas ele recebia R$3.500,00 e agora vai ficar ganhando mil reais a menos?” Vamos considerar o contexto de ele, após 18 anos, não ter necessidade de dividir sua renda com filhos ou qualquer outro fator que interfira em sua renda per capita.

É bem provável que este sardinha tenha uma vida muito melhor nessa situação, além dessa grana ser passiva e poder acrescentar em sua renda.

Entenda que a ideia aqui é te proporcionar uma qualidade de vida similar ao que está tendo agora, só que sem a necessidade de estar trabalhando. É improvável chegar nessa condição sem investir.

“Mas minha aposentadoria já não é suficiente?” Ótimo! Está se aposentando, então poderá contar com este acréscimo da aposentadoria. Só vem para acrescentar, não vem como motivo para dispensar o investimento.

Um prazo maior para ficar rico

Mas voltando ao tempo de investimento, se o sardinha conseguir esperar alguns anos o suficiente para concluir 25 anos investidos. Temos, assim, um acúmulo investido de R$894.183,45, considerando os 8% de dividend yield chegamos a um ganho mensal médio de R$5.753,20. O que é, agora, uma renda mensal muito superior ao prévio salário de R$3.500,00.

Existe, no entanto, um senso de considerar o lado negativo ao se estimar essas projeções em acúmulo de patrimônio. Existe, de fato, a possibilidade de não atingirmos uma média de 12% ao ano, existe a inflação para ser considerada, imprevistos em meses que não o sardinha não conseguiria investir.

Mas é injusto avaliarmos a possibilidade negativa e não considerar o lado da moeda em que encontramos projeções mais positivas que a média. No momento temos o tesouro direto rendendo acima dos 12% anuais e CDB’s oferecendo 15,93% ao ano.

Sob essa perspectiva o sardinha alcançaria, investindo da mesma forma, R$1.684.218,63. E por mais que a inflação seja uma variável negativa, essa rentabilidade é sim interessante.

Vamos tirar o I.R para não sermos desonestos aqui com vocês, logo, temos um valor de R$1.455.289,00, gerando uma renda passiva, bem mais agressiva, de R$9.363,37 mensais.

Investimento por si só não vai te deixar rico

Mais de 50% da população americana investe na bolsa de valores, elas são consideradas ricas? Metade de um país considerados ricos? Claro que não. Para o padrão deles não se consideram ricos de forma alguma.

Mas, sem dúvida alguma, chegam no fim de suas vidas com muito mais conforto que quem não investe.

“Vi um cara plantando uma horta de milho, e vi um cara deitado na sombra bebendo. Qual deles vai ter uma colheita melhor?” É impossível dizer que quem está focando no plantio não vai eventualmente colher melhor que quem não está.

Mas, afinal, por que tem pessoas que simplesmente não conseguem investir?

Veja bem, é uma decisão simples, entre alimentar sua filha da maneira correta para que ela tenha um bom desenvolvimento, ou usar essa mesma renda para investir… a decisão é bem óbvia.

E é agora, portanto, que entenderemos o segundo objetivo do investimento.

2. Se aposentar com mais dignidade.

Aqui a ideia não chega nem a ser viver de renda, mas sim acumular o mínimo para cobrir alguns gastos e trazer uma qualidade de vida a mais de o que poderia ter sem a atenção mínima com seus investimentos. Isso focado na ideia de contribuir pouco, mas constante e focado no longo prazo.

Nada melhor que contextualizar com uma história real envolvendo uma pessoa na qual mesmo sobre uma condição financeira positiva está sob uma perspectiva negativa em termos de investimentos.

Minha tia Leia teria ficado rica investindo?

É uma breve história envolvendo minha tia. Com seu salão de depilação ela gera uma média de R$6.000,00 em faturamento mensal. Tem, no entanto, R$2.000,00 de custos envolvendo produtos e funcionários.

Aqui muitos gurus do investimento alegam uma ignorância por parte dela não estar investindo boa parte de sua renda. Mas conhecendo seu contexto é entendível sua desatenção para com investimentos.

Apesar de não ser casada, minha tia tem uma filha biológica além de duas afilhadas. Cuida de seu irmão e de sua mãe. Nesse contexto, pode-se considerar que apesar da renda familiar de R$4.000,00 ela chega a dividir essa renda entre 5 pessoas.

Ser responsável por bancar o grosso do núcleo familiar, unido a um real descontrole financeiro (comum entre famílias brasileiras), faz com que seja improvável um investimento de R$525 de seu capital consistentemente.

No momento atual, no entanto, ela percebeu que logo não vai conseguir mais exercer sua profissão por conta das diversas inflamações pelo corpo. Remédios agora aumentam seus gastos e sem uma renda investida cria-se uma preocupação constante nela. Efeito recorrente nos mais diversos brasileiros todos os dias.

E se ela tivesse se esforçado com um investimento menor?

Conseguindo investir ao menos R$200 por mês, será que faria algum efeito?

Sendo sardinha desde o início, com 25 anos ela acumularia um patrimônio de R$340.641,31. Conquistando uma renda dos FIIs de R$2.191,70 por mês, somado a aposentadoria totaliza R$3.403,7.

Considerando ela já ter criado ambas as filhas, teria que dividir sua renda entre menos pessoas apesar de ganhar quase o mesmo tanto que seu lucro com o salão.

Nesse cálculo não incluímos aportes maiores. “Ah mas ela não conseguiria investir mais de toda forma”… não é verdade. Em vários momentos ela chegou a comprar chácara, desistir da chácara, fazer consórcio, entre outros rolos com uma grana que seria melhor investida.

Fato é que se ela tivesse investido esse dinheiro a mais, teria feito uma diferença. Não ficaria rica, mas teria mudado completamente o futuro dela com R$200 investidos mensalmente.

“Mas eu não tenho nada para investir”

E ainda que exista o argumento de “mas, eu não tenho nada pra investir”. Entendemos a realidade do brasileiro, não é fácil. Mas entenda que o mínimo de investimento gradualmente fará uma diferença para a sua vida.

É simplesmente uma questão de pensar um pouquinho mais sobre como plantar esse amanhã, por mais difícil que seja.

Vamos supor que tenha um tempinho de sobra toda semana, pode ser a possibilidade de fazer alguns bicos buscando R$25. Te permitindo investir R$100, para que em 30 anos de muita disciplina resulte em um valor de R$308.197,32.

Esses R$100 podem não mudar sua vida hoje, mas fazer uma boa diferença, por conta dos juros compostos, no futuro.

Mantenha-se otimista

É importante ser otimista o suficiente para acreditar que eventualmente conseguirá aumentar seus aportes, eventualmente aumentando significativamente seu patrimônio até a aposentadoria.

A mensagem desse artigo é: Invista quanto puder, pode e vai fazer uma diferença lá na frente. Seja essa diferença relacionada a conforto, qualidade de vida, segurança ou até para deixar como herança.

Se você acredita já estar apto a investir, abra agora a AUVP.com.br, é uma escola de investimentos ministrada por mim, vou te ajudar a alavancar seus investimentos desenvolvendo uma estratégia vencedora para o longo prazo.

Caso não acredite se encaixar entre as pessoas com reais capacidades de investir consistentemente, não recomendo que adquira o curso. Cheguei onde estou, em partes, por ser sincero com as pessoas.

Então da mesma forma que te garanto que, se na situação atual de não conseguir investir é contraindicado a compra do curso, garanto também que assim que conseguir investir este curso fará sim uma diferença positiva na sua vida.

Gostou do conteúdo? Então, não deixe de assistir ao vídeo acima (do canal Investidor Sardinha) em que detalho muito mais sobre investimentos.

Aproveite e faça parte da nossa comunidade no Instagram (@oraulsena) pra ficar sempre por dentro dos investimentos e da Bolsa de Valores.

E não deixe de conferir, também: Alta da Selic: consequências e impacto nos seus investimentos.