30 de junho de 2021 - por Toni Nascimento

Investir no exterior parece algo impossível para investidores iniciantes, quase um pesadelo. Mas isso não é um bicho de sete cabeças, e existem algumas formas muito simples de aplicar ativos fora do Brasil. O maior exemplo é o BDRs.

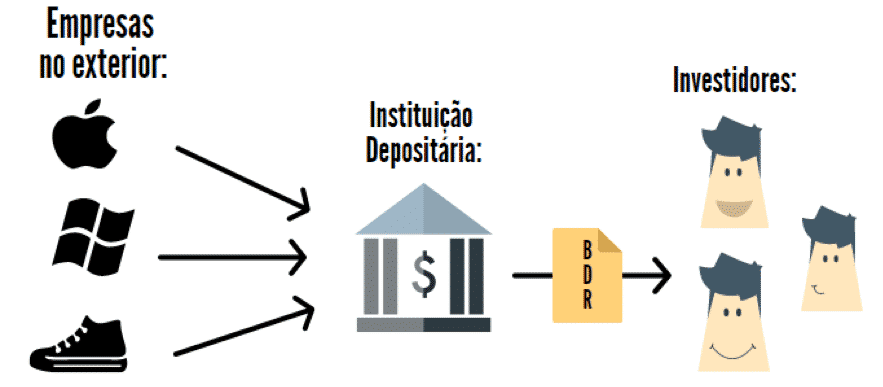

O BDRs, ou Brazilian Depositary Receipts, é um certificado representativo de ações de empresas estrangeiras negociadas no Brasil. Em resumo, podemos dizer que são valores mobiliários lastreados em papéis de companhias estrangeiras.

Quando um investidor adquire um BDRs, ele não está comprando diretamente ações de uma empresa no exterior, e sim investindo em títulos representativos desses papéis.

Sobretudo, o BDRs é uma forma de diversificar a carteira, uma vez que existem diversos países e empresas disponíveis no exterior.

Essa é uma forma de investir em empresas no exterior, sem precisar abrir conta em uma corretora estrangeira.

Como funciona uma BDRs?

Fonte: Investificar

Primeiramente, os BDRs são títulos representativos de ações estrangeiras, normalmente chamados de valores mobiliários. Ou seja, quem adquire um Brazilian Depositary Receipts, não está comprando a ação estrangeira, e sim um título que a representa no Brasil.

Os valores mobiliários são emitidos pelas instituições depositárias, responsáveis por comprar as ações no exterior e garantir que os BDRs estejam lastreados nesses títulos.

A instituição depositária deposita e bloqueia as ações em uma instituição financeira fora do país, guardando os títulos na instituição estrangeira, também chamada de custodiante. Ela irá garantir que não haja um descasamento entre o saldo das ações no exterior com os BDRs emitidos no Brasil.

Ela também divulga no Brasil as informações corporativas e financeiras da empresa cujas ações estão sendo negociadas.

Como investir em uma Brazilian Depositary Receipts?

Fonte: App Investe

O primeiro passo para quem deseja comprar uma BDRs, é se perguntar sobre as razões que o levaram a querer optar por esse tipo de investimento.

Também é extremamente necessário refletir se você possui tempo e maturidade para aplicar nesse tipo de investimento, como reavaliar os seus objetivos financeiros e se a BDRs se encaixa neles.

O primeiro passo é o mesmo para quem investe em qualquer tipo de ação: entender os motivos que o leva a querer investir nesse tipo de ação. É, certamente, necessário estudar se você tem o tempo necessário, e a experiência, para investir em recibos de ações estrangeiras.

Sobretudo, essas reflexões são necessárias para entender se as BDRs se encaixam dentro dos seus objetivos financeiros. Ou seja, é preciso entender se as BDRs são compatíveis com o seu biotipo de investidor.

Você também precisa se lembrar que para investir em BDR, é preciso ter uma conta aberta em uma corretora de valores. São elas que recebem as ordens de compra ou de venda e executam as operações em nome dos investidores. Em resumo, se você quer investir em uma BDR e não possui conta em corretora, precisa abrir uma.

Para abrir uma conta, é necessário enviar alguns documentos pessoais de identificação para a corretora e preencher alguns cadastros. Após a abertura da conta, será possível realizar uma transferência de recursos para começar a operar.

Além disso, você vai precisar escolher qual BDR comprar e em que quantidade. Lembre-se que tudo isso depende dos seus objetivos de investimento.

Uma vez que você escolheu qual delas você quer, e a quantidade, basta enviar a ordem para a corretora e acompanhar o desempenho dos papéis. Pronto, agora é só correr para o abraço.

Tipos de BDRs

Existem, basicamente, dois tipos de BDRs no Brasil: patrocinado e não patrocinado. O que define quais tipos serão os títulos, é a forma como ele é trazido e negociado no Brasil.

Patrocinado

BDRs patrocinados são aqueles em que a empresa emissora das ações participa do programa, contratando ela mesma uma única instituição depositária. Na maioria das vezes, elas estão presentes e investindo no mercado brasileiro.

Esse tipo é dividido em três níveis diferentes, de acordo com o tipo de distribuição permitido para cada um e segundo o volume de informações oferecidas aos investidores sobre as empresas emissoras.

Nível I

Os BDRs Patrocinados Nível I não precisam do registro de companhia na CVM, sendo negociados em mercados de balcão não organizados ou em segmentos criados para papéis desse tipo na bolsa.

Além disso, se forem distribuídos em oferta pública, ela precisa ser de “esforços restritos”, e apenas 50 pessoas podem investir em um mesmo título.

A instituição depositária precisa replicar, no Brasil, todas as informações que a empresa emissora estiver obrigada a divulgar no país de origem, como também fatos relevantes, editais de convocação de assembleias, deliberações dos acionistas e das reuniões do Conselho de Administração.

Por fim, o emissor dos valores mobiliários que servem de lastro aos BDRs precisa estar sujeito à supervisão por parte da entidade reguladora do mercado de capitais do mercado de maior volume de negociação.

Nível II e III

A única diferença entre os níveis II e III é que a primeira só pode ser distribuída por oferta pública com esforços restritos. Em contraste, a segunda pode participar de oferta pública ampla. Dito isso, as outras características dos níveis II e III são semelhantes, sendo elas:

- Primeiramente, a empresa emissora das ações no exterior precisa ter registro na CVM;

- Os títulos podem ser negociados no pregão da bolsa ou em balcão organizado;

- As empresas emissoras são obrigadas a seguir as mesmas regras de transparência e governança que as empresas brasileiras registradas na CVM como “Categoria A”;

- Enfim, elas podem ser negociadas por qualquer tipo de investidor.

Não Patrocinado

Nas BDRs Não Patrocinados Nível I, a emissão dos títulos acontece sem a participação direta da empresa emissora das ações.

Além disso, a instituição depositária é responsável por divulgar no Brasil as informações corporativas e financeiras da empresa emissora das ações.

Atualmente, a maioria dos BDRs disponíveis na B3 são Não Patrocinados. Certamente é um negócio bem visto.

Códigos de negociação

Os BDRs Patrocinados são identificados pelos seguintes códigos de negociação em cada nível:

- I: YY (4 letras maiúsculas que representam a empresa + YY no final)

- II: 32 (4 letras maiúsculas que representam a empresa + 32 no final)

- III: 33 (4 letras maiúsculas que representam a empresa + YY no final)

Em contraste, nos BDRs Não Patrocinados, o código de negociação dos BDRs NP termina sempre com 34 ou 35. Além disso, são quatro letras maiúsculas que representam o nome da empresa mais um desses números no final.

Custos e tributos

Primeiramente, as BDRs têm tributação, pelo Imposto de Renda, de 15% sobre o ganho nas negociações. É importante ressaltar que essa cobrança se aplica mesmo em transações menores de R$ 20 mil.

Para os casos onde existe a distribuição de proventos entre os acionistas, o valor será repassado aos brasileiros de acordo com as regras de tributação do país de origem da empresa.

Além disso, quando o assunto são os custos da operação, o investidor poderá arcar com a taxa de corretagem, a taxa de custódia e os emolumentos devidos à B3.

Vantagens e desvantagens

/i.s3.glbimg.com/v1/AUTH_59edd422c0c84a879bd37670ae4f538a/internal_photos/bs/2021/t/G/aQTwSoS12Wazl99TGrfA/giphy-6-.gif)

Finalmente, quais as vantagens e as desvantagens de investir em uma BDRs?

Vantagens

- Facilidade no acesso aos títulos de empresas listadas no exterior sem os custos relacionados a investimentos internacionais;

- Possibilidade de investimento em títulos listados no exterior com operações realizadas no Brasil e liquidação feita em reais;

- Além disso, permite uma diversificação da carteira.

Desvantagens

- Como são uma renda variável, apresentam maior risco ao investidor;

- Exige um bom conhecimento sobre a empresa;

- Por fim, muitos materiais oficiais podem estar no inglês, exigindo certo domínio da língua estrangeira.

Enfim, gostou de conhecer mais as Brazilian Depositary Receipts? Então você também vai gostar dessa: Ativo diferido: quando usar e diferenças entre despesas comuns

Fontes: InfoMoney, B3 e Nubank.

Imagens: Investidor em Valor, App Investe, Investificar,