21 de setembro de 2021 - por Jaíne Jehniffer

A TMA – Taxa Mínima de Atratividade – serve como um parâmetro para os investidores e gestores. No caso dos investidores, ela aponta o rendimento mínimo esperado com a aplicação.

Já para os gestores a TMA serve para verificar se o investimento em um novo projeto vale a pena, considerando o retorno que ele pode proporcionar.

Em ambos os casos a Taxa Mínima de Atratividade é importante para que aplicações rentáveis sejam realizadas e aplicações com baixo rendimento sejam evitadas.

O que é TMA?

TMA é a Taxa Mínima de Atratividade. Trata-se de um valor percentual que aponta o retorno mínimo exigível para que uma aplicação financeira seja realizada. Ou seja, ela é muito importante na análise de investimentos, já que ela representa a taxa mínima que o investidor se propõe a receber quando realiza um investimento.

Por exemplo, se uma empresa decide abrir mais três unidades, ela terá que realizar um investimento. Sendo que o intuito ao investir em novas unidades é aumentar os lucros e o fluxo de caixa gerado pelo negócio. Logo, antes de investir em novas unidades, essa empresa precisa saber qual será o retorno do investimento necessário para abrir as novas unidades, para saber se compensa ou não.

Revista cobertura

Ou seja, o projeto de abrir novas unidades só é levado para frente, se o crescimento do fluxo de caixa das novas unidades for grande o suficiente para compensar o investimento. É chamado de Data 0 a relação entre o investimento realizado no presente.

Já a taxa de retorno do investimento é o crescimento do fluxo de caixa em datas futuras. Nesse sentido, essa taxa serve como um indicativo dos ganhos com o investimento. Dessa forma, quanto maior for o aumento do fluxo de caixa em relação ao investimento realizado, maior é a taxa de retorno.

Logo, ao estimar o retorno e realizar a comparação com a aplicação que deve ser feita, a empresa pode decidir se o novo projeto vale a pena ou não. Por fim, a TMA pode indicar ainda o quando uma entidade está disposta a pagar ao realizar um financiamento.

Como funciona?

A TMA funciona como um indicador do valor mínimo de rendimento que um investimento deve proporcionar para que ele seja uma boa escolha em comparação com outras opções de aplicações.

Por exemplo, quando uma pessoa escolhe investir em ativos de renda variável, ao invés de títulos de renda fixa, ela espera que a Taxa Mínima de Atratividade seja maior, já que são ativos mais arriscados.

Contudo, se mesmo o risco sendo maior o retorno da renda variável não for superior à renda fixa, então a aplicação não é atrativa. Ao analisar a atratividade de um investimento, é preciso considerar também o custo de oportunidade e custo de capital.

Xpi

Em síntese, o custo de oportunidade é o custo que você tem ao optar por um investimento em detrimento de outro. Por outro lado, o custo de capital é mais aplicado nas empresas e representa o custo de captação de recursos para financiar os investimentos em novos projetos.

Cálculo da TMA

No cálculo da TMA são consideradas algumas variáveis, como o custo de oportunidade. Também é importante levar em consideração o risco do negócio. Isso porque, espera-se que os rendimentos de uma aplicação mais arriscada, seja mais alto.

De maneira geral, existe uma relação entre risco e retorno: investimentos mais arriscados significam chances de ganhos maiores e vice-versa. Outra variável importante na Taxa Mínima de Atratividade é o tempo necessário para que o investimento traga retornos.

Geralmente um investimento com tempo de retorno muito alto não é interessante, mesmo que o TMA seja bom. Por exemplo, vamos considerar que a taxa Selic está em 6% ao ano. No mercado nós temos o Tesouro Selic que remunera a Selic e possui um nível de risco muito baixo, já que é um título com garantia do governo.

Convicta consultoria

Nesse sentido, se surgir uma opção de aplicação que seja mais arriscada do que o Tesouro Selic, ela deve proporcionar um retorno mais alto do que 6%.

A lógica é que se você vai se arriscar mais, é preciso de um retorno maior. Caso contrário, seria melhor aplicar no Tesouro Selic que é seguro. Além de considerar a taxa de juros oferecida, não deixe de analisar também o prazo de vencimento e os custos da aplicação.

Como a TMA é estabelecida?

A TMA pode ser estabelecida de maneiras diferentes segundo o projeto de investimento. Por exemplo, em projetos de investimento de empresas, a TMA pode ser igual ao Custo Médio Ponderado de Capital (WACC). Em resumo, o WACC engloba todos os custos que uma companhia teve para financiar o seu capital, próprio ou de terceiros.

Enfim, não existe uma fórmula para encontrar a TMA, já que a sua estimativa depende do projeto ou aplicação. Entretanto, a TMA é estimada levando em conta as principais taxas de juros do mercado: Taxa Básica Financeira (TBF), Taxa Referencial (TR), Taxa de Juros de Longo Prazo (TJLP) e Sistema Especial de Liquidação e Custódia (SELIC). Ao analisar a TMA não deixe de considerar:

- Custo de oportunidade: O custo de escolher um ativo ou projeto ao invés de outro;

- Risco do negócio: O risco está relacionado com o retorno esperado;

- Liquidez: É a velocidade com que a aplicação é convertida em caixa.

O digital

Valor Presente Líquido

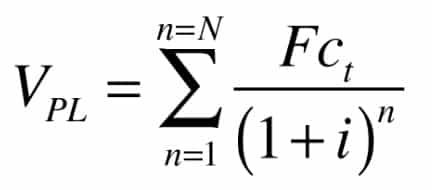

O VPL – Valor Presente Líquido é uma das principais maneiras de analisar a viabilidade de projetos de investimento. A sua relação com a TMA está na sua fórmula:

Treasy

Na fórmula, o FC é o fluxo de caixa, t é o momento em que o fluxo de caixa ocorreu, i é a taxa mínima de atratividade e n é o período de tempo. Portanto, a relação entre os dois indicadores é que não é possível determinar o VPL sem conhecer a Taxa Mínima de Atratividade.

Em relação aos resultados do Valor Presente Líquido, um VPL positivo indica que as receitas são maiores que as despesas, logo, o projeto é viável. Um resultado negativo significa que as despesas são maiores que as receitas e o projeto não é viável. Por fim, um VPL zero aponta que as receitas e despesas são equivalentes.

Vantagens e desvantagens

Uma das grandes vantagens da TMA é que ela serve como uma espécie de termômetro para os investidores. Nesse sentido, ela serve como base para que o investidor possa analisar se uma aplicação vale ou não a pena. Outra vantagem da Taxa Mínima de Atratividade é que ela se fundamenta em aspectos financeiros.

Doc9

Isso é importante nas tomadas de decisão de investimento de uma empresa, pois impede que projetos desvantajosos sejam realizados guiados pela emoção. Em outras palavras, com a TMA os gestores podem deixar de lado as emoções e tomar decisões baseadas em aspectos financeiros.

Em contrapartida, a desvantagem é que a TMA é uma expectativa. Isso significa que ela pode falhar e o investidor pode não obter o rendimento pretendido. É por isso que ao investir você não deve analisar as aplicações tendo como base apenas um indicador. Confira alguns Indicadores fundamentalistas – Pra que servem e lista dos 12 principais

Fontes: Dicionário financeiro, Mundo financeiro, Treasy e Voitto

Imagens: Treasy, Revista cobertura, Doc9, Convicta consultoria, Infomoney, O digital e Xpi