26 de abril de 2021 - por Jaíne Jehniffer

Por meio da descorrelação de ativos, é possível aumentar o retorno e diminuir os riscos da carteira de investimentos. No entanto, essa não é uma tarefa fácil, já que a correlação neutra é difícil de ser encontrada.

Os tipos mais comuns de correlação são as positivas e as negativas. Nas correlações positivas, os ativos se movimentam de maneira parecida. Já na correlação negativa, os ativos se movimentam de forma similar, porém, no sentido oposto.

Apesar de falarmos sobre como a correlação está ligada ao risco e retorno dos ativos, esse texto não deve ser considerado como uma recomendação de estratégia de investimento.

Como aumentar o retorno e diminuir os riscos?

No mundo dos investimentos, existe uma premissa básica: quanto mais arriscado for um investimento, maior deverá ser o retorno esperado. De acordo com esse princípio, um investidor que deseja uma rentabilidade alta, precisa estar preparado para lidar com os riscos da aplicação.

Entretanto, é possível aumentar os retornos da sua carteira ao mesmo tempo em que diminui os riscos. Essa possibilidade é apresentada por Ray Dalio através do seu estudo O Poder da Diversificação, ou como ele gosta de chamar, O Santo Graal dos Investimentos.

Em resumo, Ray Dalio é um investidor bilionário e fundador sócio do Bridgewater Associates. Através de suas estratégias de investimento, a Bridgewater Associates se tornou o maior fundo hedge do mundo.

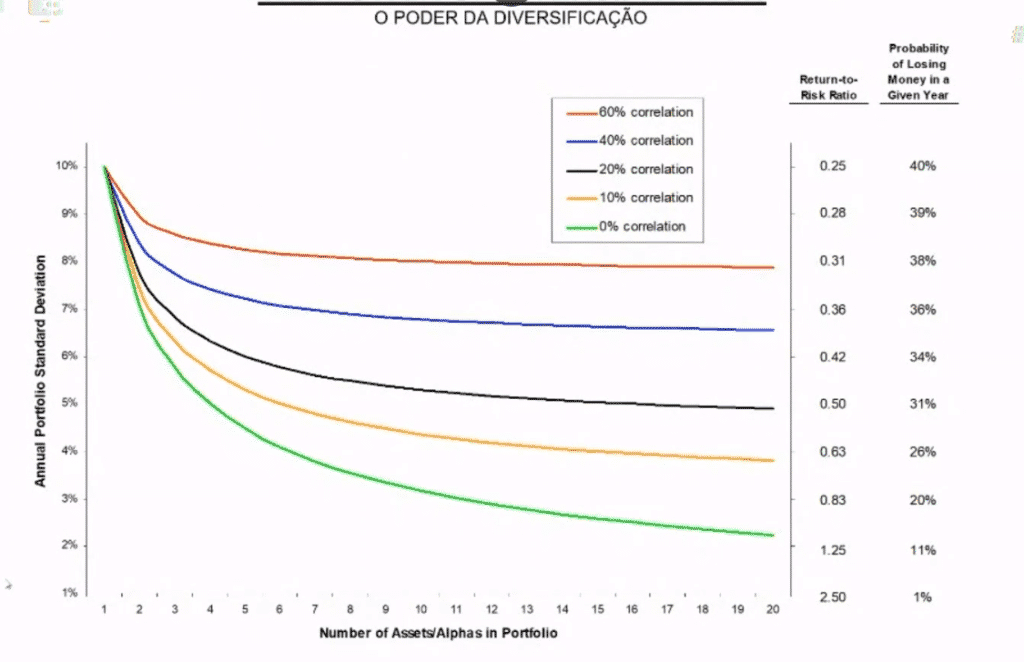

Além de ser dono da Bridgewater, Ray Dalio lançou alguns livros, como: Princípios. Enfim, é possível mensurar o poder da diversificação defendida por Dalio através do gráfico abaixo:

Ao analisarmos o gráfico, podemos notar a relação entre o risco e retorno de uma carteira que está 60% correlacionada (linha laranja), 40% correlacionada (linha azul), 20% correlacionada (linha preta), 10% correlacionada (linha amarela) e 0% correlacionada (linha verde).

Portanto, de acordo com Ray Dalio, quanto mais uma carteira está correlacionada, maiores são as probabilidades de prejuízo. Em contrapartida, quanto uma carteira está 0% correlacionada, as chances de retorno são mais altas e o investidor ainda consegue diminuir a volatilidade da carteira.

Correlação nos investimentos

A correlação dos ativos reflete como a movimentação de um ativo está relacionada com as oscilações de outros ativos. Sendo que essa relação pode ser:

1- Positiva

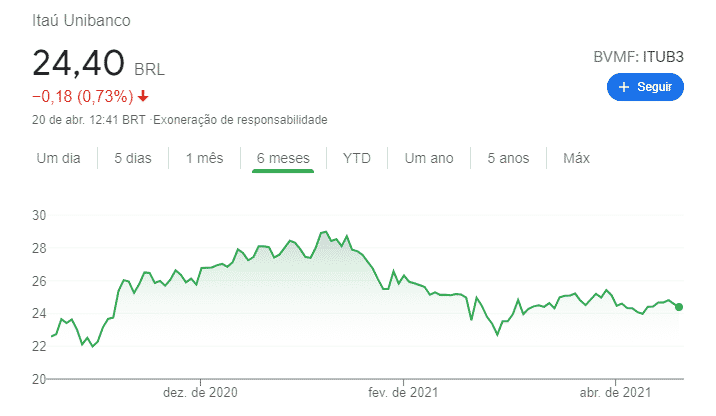

Na correlação positiva, os ativos se comportam de maneira similar, mesmo que em proporções diferentes. Esse fenômeno pode ser observado em empresas que pertencem ao mesmo setor. Por exemplo, se analisarmos o banco Itaú e o Bradesco, vamos notar que eles se movimentam de maneira parecida. Observe abaixo o gráfico do Itaú:

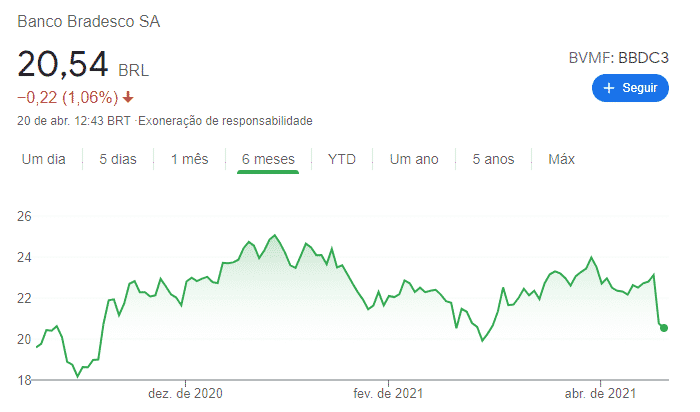

Agora analise as movimentações do banco Bradesco:

Se colocarmos um gráfico em cima do outro, essa correlação entre eles é ainda mais perceptível:

É claro que existe uma pequena diferença na intensidade da oscilação e dos preços. No entanto, de maneira geral, quando um banco se valoriza, o outro também se valoriza e vice-versa.

2- Correlação negativa

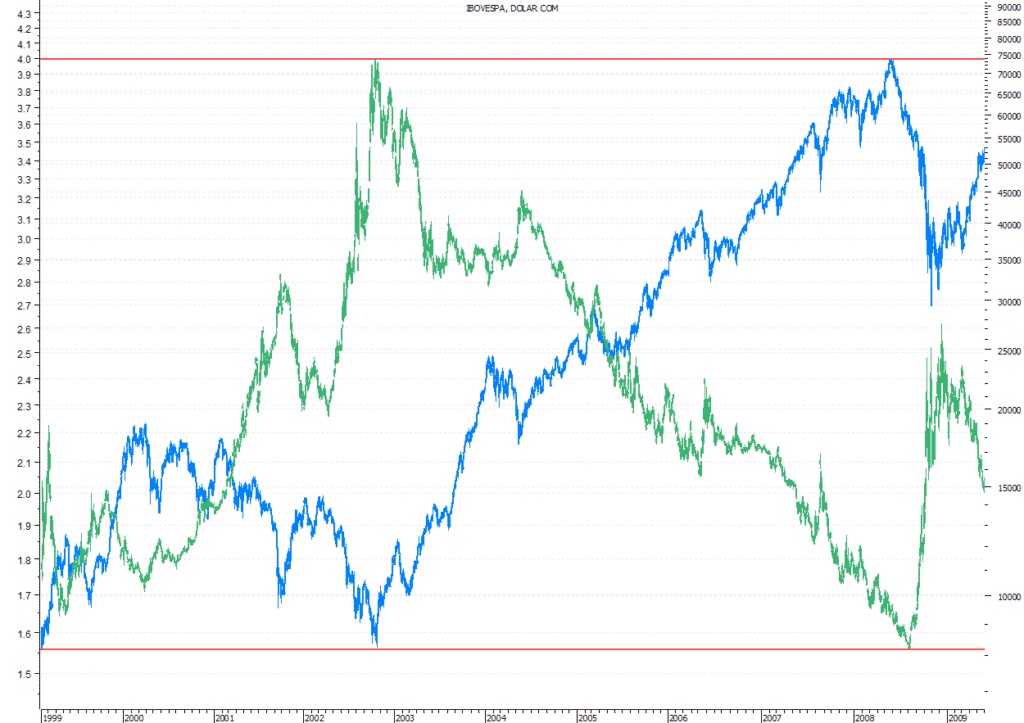

A correlação negativa funciona da mesma maneira que a correlação positiva, porém, no sentido oposto. Um exemplo disso é a correlação entre o Ibovespa e o dólar. Sendo assim, quando o Ibovespa sobe o dólar desce e vice-versa. Essa correlação pode ser notada no gráfico abaixo:

3- Neutra

Por fim, temos a correlação neutra, onde a movimentação de um ativo não está relacionada com outro ativo. Essa é a correlação mais difícil, já que muitos ativos estão de alguma forma correlacionados.

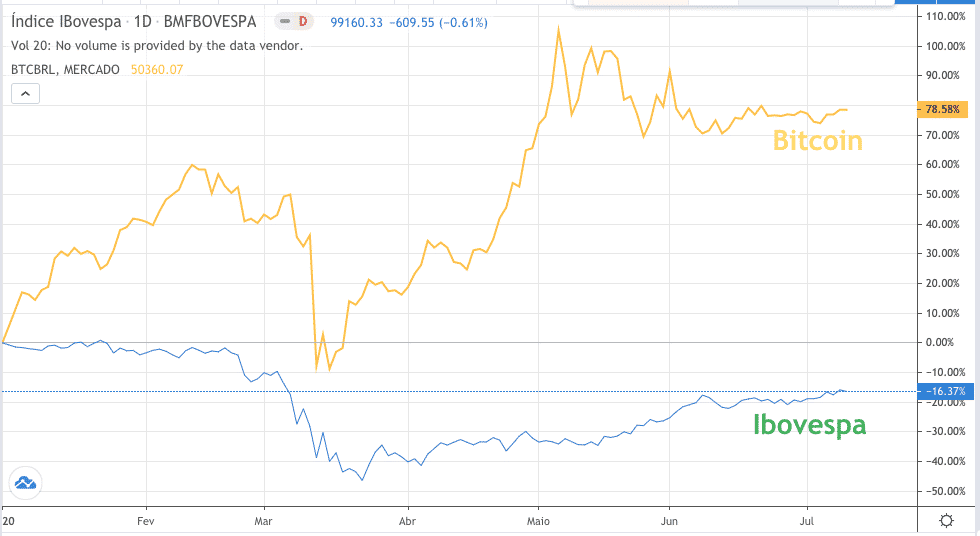

Como exemplo desse tipo de correlação, podemos considerar o Bitcoin e o Ibovespa. Por vezes, os dois possuem uma movimentação parecida, mas geralmente eles se movimentam de maneiras diferentes.

Apesar de ser o tipo de correlação mais difícil de ser encontrada, ela é a mais vantajosa, segundo Ray Dalio. Isso porque uma carteira que possui entre 10 e 15 ações com correlação neutra, é uma carteira com risco diluído e grande potencial de retorno.

Em outras palavras, se você montar uma carteira de investimentos, com 10 a 15 ações diversificadas e com correlação neutra, as suas chances de retorno aumentam e ocorre a diminuição dos riscos.

Como a correlação neutra é a mais difícil de ser encontrada, montar uma carteira com alto retorno e pouco risco também não é fácil. Assista ao vídeo de Raul Sena e descubra alguns ativos descorrelacionados para montar uma carteira com baixo risco e alto retorno.

Enfim, agora que você conhece o poder da correlação neutra, aprenda a diversificar entre ativos e setores: Diversificação de investimentos – Quantas ações ter em carteira?

Fontes: Plataforma fast trade, Investidor Sardinha e Ativa investimentos

Imagens: Siac