14 de janeiro de 2021 - por Sidemar Castro

Gross Up é um método no qual o investidor atribui um valor fictício de imposto em cima dos rendimentos de um ativo totalmente isento de imposto, como, por exemplo, as LCIs e LCAs.

O objetivo com a atribuição de imposto é determinar qual investimento compensa mais, entre uma opção com imposto e uma que é isenta.

Além disso, o Gross Up é útil para calcular a rentabilidade de uma carteira de investimentos que possui tanto ativos tributáveis, quanto investimentos isentos de IR. Veja como funciona e como calcular.

O que é Gross Up?

O Gross Up é uma das maneiras de se analisar um investimento. Neste método, o investidor atribui um valor fictício de imposto em cima de ativos isentos de tributos.

Em outras palavras, o investidor escolhe um ativo, por exemplo, de renda fixa, que seja isento de tributos, e calcula um valor fictício de IR no valor bruto do investimento, o que resulta em um valor bruto fictício “tributável”.

O objetivo com a atribuição de imposto é nivelar os cálculos entre os investimentos isentos e os tributáveis. Dessa maneira, fica mais fácil perceber quais deles é a melhor alternativa em comparação com o lucro final.

Como funciona o Gross Up?

O Gross Up é uma técnica usada para aumentar um valor líquido, considerando os impostos que precisam ser pagos. Basicamente, funciona ajustando um pagamento para que o valor final recebido por uma pessoa ou empresa seja o esperado, sem reduções devido a tributos.

Mas como isso se dá na prática? Imagine que uma empresa quer garantir que um funcionário receba R$ 10.000 líquidos, mas esse valor está sujeito a um imposto de 20%. Se a empresa simplesmente pagasse os R$ 10.000, o funcionário acabaria recebendo menos, pois precisaria pagar o imposto.

Para evitar isso, a empresa faz o Gross Up, ou seja, calcula o valor bruto necessário para que, depois dos descontos, o funcionário ainda fique com os R$ 10.000 líquidos.

Ou seja, a empresa precisaria pagar R$ 12.500, porque, após o desconto de 20% (R$ 2.500), o funcionário ficaria com os R$ 10.000 líquidos desejados.

O Gross Up é usado em salários e bônus, para garantir que o funcionário receba um valor líquido específico.

Também é usado em pagamentos para fornecedores, quando um contrato prevê que o prestador de serviço deve receber um valor livre de impostos.

Outra utilidade do Gross Up é em reembolsos. Empresas podem aplicá-lo em despesas que reembolsam a funcionários ou parceiros.

Desse modo, o Gross Up garante que o beneficiário receba exatamente o valor esperado, evitando surpresas com impostos e melhorando a satisfação de funcionários e parceiros comerciais.

A desvantagem é que a empresa assume um custo maior, além de exigir cálculos precisos para evitar erros contábeis.

No final das contas, o Gross Up é uma estratégia útil para pagamentos líquidos previsíveis, mas deve ser usado com planejamento para não aumentar demais os custos da empresa.

Como calcular o Gross Up?

Inicialmente, pode parecer confuso a atribuição de imposto em investimentos isentos. No entanto, suponhamos que você queria a resposta para a seguinte pergunta: Qual a melhor opção de investimento, uma Letra de Crédito Imobiliário (LCI) a 92% do CDI (isento) ou um CDB a 108% do CDI?

É para questões como essa, e para determinar a rentabilidade de uma carteira com ativos isentos e tributáveis, que usamos o Gross Up.

O método mais utilizado para calcular o Gross Up é dividir a rentabilidade do papel isento pelo fator (1-IR). Se aplicarmos os cálculos em um LCI a 92% do CDI (isento) e considerarmos um IR de 15%, temos que: Rentabilidade LCI com Gross Up = 92% CDI / (1-15%) = 108,2%.

Portanto, com os cálculos, podemos perceber que, entre investir em uma LCI com 92% do CDI ou um CDB com 108% do CDI, a LCI seria mais vantajosa, pois não possui o desconto do IR.

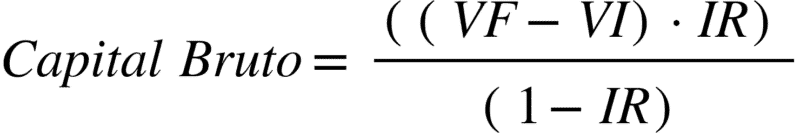

Além dessa forma mais simples de calcular o Gross Up, existe também a mais completa, que traz resultados mais precisos. Neste caso, a fórmula é:

Neste caso, VF é o valor final, VI é o valor inicial e, por fim, IR é a alíquota de imposto. Apesar de mais complexo, este cálculo é o mais recomendado para análises de investimentos a longo prazo.

Quais são as vantagens do Gross Up?

O Gross Up traz várias vantagens para empresas e funcionários. Ele é uma estratégia usada para cobrir impostos e garantir que o valor líquido recebido pelo colaborador seja o esperado.

Uma das vantagens é a transparência na remuneração. O funcionário recebe exatamente o valor combinado, sem surpresas com descontos de impostos. Isso aumenta a satisfação e a confiança na empresa.

Outra é a competitividade no mercado de trabalho. Empresas que adotam o Gross Up se tornam mais atraentes para talentos, pois garantem uma remuneração líquida mais previsível e justa.

Mais um benefício é a facilidade na gestão financeira do colaborador. Com um salário líquido garantido, o profissional pode planejar melhor suas finanças pessoais, sem precisar calcular impostos sobre benefícios.

Outro é a redução de riscos trabalhistas e fiscais. Ao incluir tributos no cálculo da remuneração, a empresa evita problemas legais, garantindo conformidade com a legislação tributária e trabalhista.

Finalmente, quando aplicado a benefícios como bônus e stock options, o Gross Up garante que o funcionário receba o valor total prometido, sem perdas com impostos.

Em resumo, o Gross Up melhora a experiência do colaborador, fortalece a marca empregadora e minimiza riscos para a empresa.

Quais são os ativos isentos?

Algumas opções de investimentos são isentas de IR, pois o governo busca incentivar determinados setores. Dessa maneira, temos algumas opções de investimentos isentos e que podemos utilizar o Gross Up para determinar se suas rentabilidades são mais atrativas em comparação com os investimentos não isentos.

- Letra de Crédito Imobiliário (LCI): Ao aplicar em LCIs, o investidor basicamente empresta dinheiro para os bancos, em troca de uma porcentagem de juros. Em contrapartida, os bancos direcionam os recursos para o setor imobiliário.

- Letras de Crédito do Agronegócio (LCA): As LCAs funcionam da mesma maneira que as LCIs, com a diferença de que os recursos são destinados para o setor do agronegócio.

- Certificados de Recebíveis Imobiliários (CRI): Outro investimento possível de aplicar o Gross Up são os CRIs. Em resumo, esses certificados são emitidos por empresas securitizadas. Entretanto, eles não contam com a proteção do Fundo Garantidor de Crédito (FGC) e o investidor deve esperar até o vencimento para fazer o resgate.

- Certificado de Recebíveis do Agronegócio (CRA): O funcionamento dos CRAs é semelhante aos CRIs. Desse modo, eles não contam com a garantia do FGC e o investidor deve esperar para fazer o resgate.

- Debêntures incentivadas: As debêntures são emitidas por empresas de capital aberto ou fechado que desejam arrecadar recursos para financiar seus projetos.

Leia também: A diferença entre uma debênture normal e uma incentivada, é que as incentivadas são voltadas para os setores de infraestrutura e são isentas. Já as debêntures normais não são isentas. Entenda mais sobre o funcionamento das Debêntures, o que são? Definição, como funcionam, tipos e segurança.

- Fontes: Tax Group, Remessa Online, XPI, Onze, Britech Global