10 de junho de 2021 - por Jaíne Jehniffer

Você sabia que o CDB é uma das opções de investimento em renda fixa que possui a mesma segurança da poupança, mas que oferece um rendimento muito superior? Pois é, investir em CDB é uma boa maneira de manter a segurança ao mesmo tempo em que aumenta o patrimônio.

O rendimento oferecido pelos títulos de CDBs podem ser prefixados, pós-fixados ou híbridos. Os prefixados possuem a vantagem de proporcionar um rendimento constante. Já os pós-fixados variam de acordo com o índice de referência e os híbridos possuem uma parte prefixada e outra pós-fixada.

Independentemente do tipo de rentabilidade oferecida, os CDBs proporcionam um retorno muito acima da poupança. Sendo que ambos são protegidos pelo Fundo Garantidor de Créditos (FGC). Isso significa que, ao aplicar em CDB, você possui a mesma segurança da poupança, mas obtém um rendimento muito maior.

O que é CDB?

A sigla CDB significa Certificado de Depósito Bancário, um título de renda fixa emitido pelos bancos. O objetivo dos bancos ao emitir CDBs é captar recursos para suas atividades, como, por exemplo, empréstimos para os clientes. Portanto, ao aplicar em CDB, o investidor está emprestando seu dinheiro para o banco em troca de uma taxa de juros.

Ao emprestar o seu dinheiro, o investidor corre o risco de levar um calote da instituição emissora. Entretanto, esse risco é reduzido, pois os CDBs contam com a proteção do FGC, que devolve até R$ 250 mil por CPF e instituição. Ou seja, investir em CDBs têm o mesmo risco que aplicar na poupança, já que ambos são protegidos pelo FGC.

Onze

Além do risco de crédito, os Certificados de Depósito Bancário também possuem o risco de liquidez. Em resumo, o risco de liquidez é o risco do investidor não conseguir fazer o resgate antecipado do título ou quando o resgate antecipado resulta em prejuízos.

Fatores que devem ser considerados ao investir em CDB

Para escolher o melhor CDB, é preciso considerar diversos fatores, como por exemplo, a rentabilidade oferecida, a solidez do banco e os prazos de vencimento.

1- Solidez do banco emissor

Como dito anteriormente, os investimentos em CDBs são protegidos pelo FGC. Contudo, para evitar o transtorno de precisar depender da devolução do seu dinheiro por parte do FGC, é melhor optar por instituições sólidas. Ao analisar os bancos, considere fatores como tempo de mercado, nível de endividamento e Índice de Basileia.

The cap

2- Tipos de rentabilidade

Os títulos de CDBs podem ter rentabilidade prefixada, pós-fixada ou híbrida. A escolha da melhor rentabilidade vai depender dos seus objetivos:

Pós-fixada: Esse é o tipo de rentabilidade mais comum e remunera o investidor de acordo com as variações de um indicador de referência, que geralmente é o CDI. Desse modo, a rentabilidade pós-fixada remunera uma porcentagem do CDI, por exemplo, 100%, 110% ou 130% do CDI.

Prefixada: Na prefixada o investidor já sabe qual será a taxa de juros até o vencimento. Ou seja, a rentabilidade será sempre a mesma, independente das variações dos indicadores do mercado.

Híbrida: Por fim, a híbrida é a menos comum e possui uma parte prefixada e outra atrelada a um índice. Normalmente o índice usado é um índice de inflação, o que garante que o investidor terá um ganho real com a aplicação.

3- Risco e retorno dos CDBs

Normalmente, quanto mais arriscado é um título, maior o retorno oferecido por ele. Sendo assim, ao analisar as opções disponíveis, verifique se a rentabilidade oferecida é condizente com o risco do título. Por exemplo, os bancos menores, que podem quebrar mais facilmente do que os grandes bancos, geralmente oferecem rendimentos maiores.

Coopnore

Para escolher a relação adequada entre risco e retorno, é preciso considerar o seu perfil de investidor. Investidores mais conservadores podem preferir um título de uma instituição mais segura em troca de uma rentabilidade um pouco menor. Por outro lado, investidores arrojados podem escolher aplicações mais arriscadas em troca de rendimentos maiores.

4- Prazos das aplicações em CDBs

Outro fator a se levar em consideração é o prazo de vencimento do título. Normalmente os títulos com prazos mais longos e com menor liquidez oferecem taxas mais atrativas. No entanto, é preciso considerar qual o seu objetivo pessoal com o investimento.

Isso porque, como eles possuem pouca liquidez, é fundamental que o vencimento do título se encaixe com o prazo dos seus objetivos. Dessa maneira, se os CDBs disponíveis tiverem um prazo de vencimento longo demais para os seus objetivos, talvez seja melhor escolher outra aplicação, como, por exemplo, uma LCI.

Trader evolution

5- Liquidez ao investir em CDB

Boa parte dos CDBs possuem baixa liquidez e devem ser mantidos até o vencimento. Em contrapartida, como não podem ser resgatados, eles geralmente oferecem um retorno maior para o investidor. Existem também os títulos com liquidez diária. Como esses títulos podem ser resgatados a qualquer momento, eles oferecem uma rentabilidade inferior.

Como investir em CDB

Agora que você já sabe quais fatores analisar ao escolher um CDB, siga o passo a passo para investir:

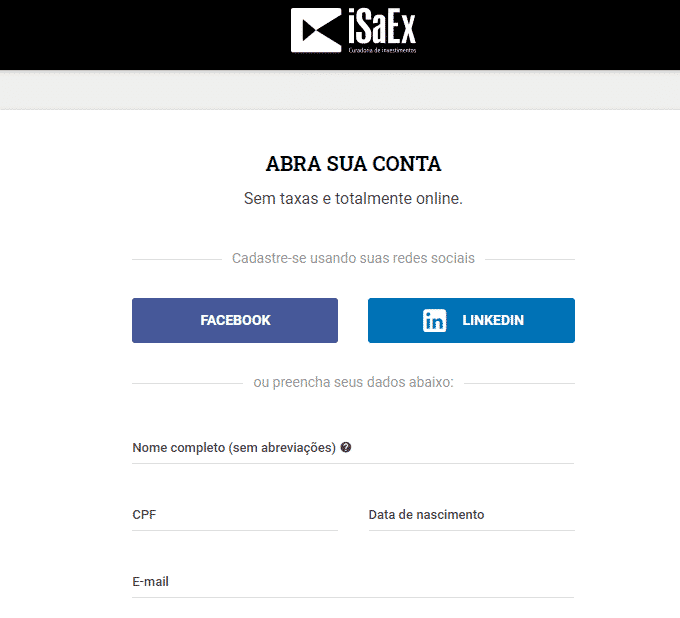

1- Abra sua conta na iSaEx

Acesse a plataforma da iSaEx ou baixe o aplicativo e abra a sua conta. A abertura da conta é rápida e gratuita. Se você quiser agilizar ainda mais essa etapa, tenha em mãos seus documentos pessoais, pois alguns dados serão solicitados.

2- Verifique quais são os títulos de CDBs disponíveis

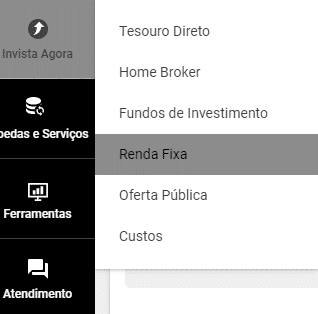

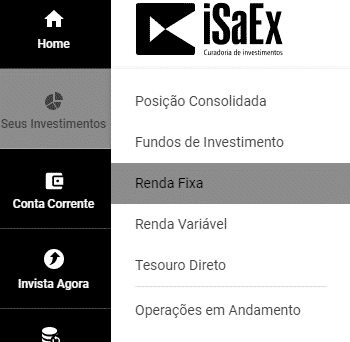

Depois de abrir sua conta, está na hora de começar a análise dos títulos disponíveis. Para isso, acesse sua conta e vá na lateral na alternativa “invista agora” e selecione Renda Fixa.

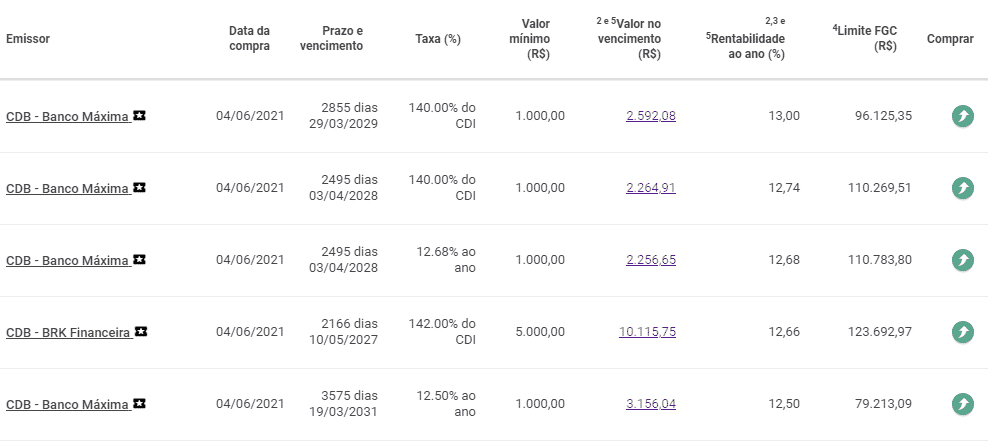

Diversas opções de títulos irão aparecer:

3- Análise da solidez do banco e os títulos

Com a lista dos títulos disponíveis, você pode começar a analisar os bancos. Para isso, você deve pegar o nome do banco e procurar na internet dados como Índice de Basileia, grau de endividamento e tempo de mercado.

Depois de verificar a solidez do banco emissor, analise os prazos dos títulos, os tipos de rendimentos disponíveis e a rentabilidade oferecida. Compare o risco da instituição emissora com as condições dos títulos e escolha aquele que melhor se encaixa em seus objetivos.

4- Invista e acompanhe

Depois de escolher um título, faça uma transferência para a sua conta. Por fim, resta apenas selecionar o ativo escolhido e informar o valor que será aplicado. Depois de investir, você pode acompanhar o título através da opção “Seus investimentos”.

Quando o período do investimento chegar ao fim, o dinheiro investido e a rentabilidade acumulada são depositados na sua conta na corretora. Sendo que, o Imposto de Renda (IR), é descontado automaticamente.

A alíquota depende do prazo da aplicação, já que os CDBs seguem a tabela regressiva de IR, que começa com a alíquota de 22,5% e com o passar do tempo chega ao mínimo de 15%.

Enfim, agora que você sabe como investir em CDB, aproveite para aprender também Como investir em Debêntures? Como funcionam, tipos, custos e riscos

Fontes: Modalmais, Magnetis e Orama

Imagens: Onze, The cap, Fácil 123, Coopnore e Trader evolution