14 de setembro de 2021 - por Jaíne Jehniffer

O NTN-B principal, também conhecido como Tesouro IPCA+ é um dos tipos de títulos públicos federais. A vantagem desse título é que ele proporciona ganhos acima da inflação.

Isso é possível porque o rendimento do NTN-B principal é híbrido. Dessa forma, o seu rendimento é composto de uma taxa de juros prefixada, mais a inflação do período.

Esse tipo de título é muito vantajoso para as pessoas que desejam investir no longo prazo e proteger suas aplicações contra o poder corrosivo da inflação, garantindo assim a manutenção do poder de compra.

O que é NTN-B principal?

NTN-B principal significa Notas do Tesouro Nacional, série B. Para ficar mais fácil para os investidores, o Tesouro Nacional adotou o nome Tesouro IPCA+. Basicamente, o NTN-B principal ou Tesouro IPCA+ é um título público.

Em síntese, o governo emite esses títulos como uma maneira de conseguir dinheiro emprestado com os investidores para financiar suas despesas, já que ele gasta mais do que arrecada em impostos. Portanto, ao investir nesses títulos o investidor está emprestando dinheiro para o governo e contribuindo para a dívida pública brasileira.

Como são emitidos pelo governo, os títulos públicos não possuem a garantia do Fundo Garantidor de Créditos (FGC). Mesmo assim, eles são considerados como os títulos menos arriscados do mercado, pois contam com a garantia do governo.

A grande vantagem do NTN-B principal é que ele protege o investidor contra a inflação. Essa proteção contra a perda do poder de compra causada pela inflação, ocorre pois o rendimento o NTN-B principal é híbrido.

Isso significa que o investidor recebe o reajuste da inflação do período da aplicação, mais uma taxa de juros previamente determinada. Portanto, ao aplicar neste título o investidor tem a certeza de que irá obter um rendimento acima da inflação, ou seja, um ganho real com a aplicação.

Títulos públicos

Além do Tesouro IPCA+, o governo oferece também o Tesouro Prefixado e o Tesouro Selic. Em síntese, o Tesouro Prefixado tem uma taxa de juros fixa até o vencimento, já o Tesouro Selic rende a taxa Selic do período.

Uma vantagem do prefixado é que você tem previsibilidade do rendimento da aplicação, já que a taxa de juros é a mesma até o vencimento.

Por outro lado, se a inflação subir muito, você pode ter um ganho abaixo da inflação com o prefixado. Por isso, antes de investir nele vale a pena ficar de olho na inflação, no cenário econômico e nas projeções de inflação futura.

O Tesouro Selic não tem a previsibilidade do Tesouro Prefixado, pois ele é atrelado a um indexador. Sendo assim, o retorno do Tesouro Selic depende da Selic do período. Dependendo da inflação do período, o Tesouro Selic também pode render abaixo da inflação.

Como o NTN-B principal funciona?

O NTN-B principal funciona como uma alternativa de renda fixa de baixo risco com vencimento de longo prazo. Em relação ao rendimento, o investidor recebe uma taxa de juros previamente determinada mais a inflação do período, o que garante um ganho acima da inflação, isto é, um ganho real.

Uma forma de simular a rentabilidade líquida dos títulos públicos, tanto do Tesouro IPCA+ quanto do Tesouro IPCA+ com Juros Semestrais é por meio da calculadora no site do Tesouro Direto. Através dela você pode também verificar qual seria o rendimento obtido na venda de um NTN-B principal antecipado.

Para usar a calculadora, basta informar dados como: data de compra, data de vencimento, valor investido, taxa do papel na compra e taxa cobrada pela corretora. Também é preciso informar a taxa de inflação. É impossível prever qual será a inflação futura, porém, você pode consultar a previsão do IPCA no Boletim Focus.

Uma curiosidade é que no site do Tesouro Nacional você pode consultar o histórico de preços e taxas de títulos públicos negociados. Enfim, além de garantir um rendimento acima da inflação, esses títulos são vantajosos pois possibilitam uma aplicação baixa.

Venda antecipada

O investidor pode vender o seu título qualquer dia, exceto fins de semana e feriados. Em caso de venda antecipada, o Tesouro recompra sempre o título mais antigo, para que o investidor pague a menor alíquota de imposto possível.

No entanto, é preciso verificar se a venda antecipada compensa, já que ela pode tanto resultar em ganhos acima do esperado, quanto em prejuízo. O prejuízo ou ganho ocorre de acordo com a perspectiva da taxa básica de juros (Selic).

Desse modo, quando os juros estão subindo, o preço atual do NTN-B principal e o NTN-B diminuem e a venda pode resultar em prejuízos. Em contrapartida, quando os juros estão diminuindo, o preço atual dos NTN-B principal e NTN-B sobem, o que pode resultar em ganhos.

O que determina a alta ou baixa da taxa de juros é o desempenho econômico e a inflação do período. Isso porque, a Selic é usada tanto para controlar a inflação, quanto para aquecer a economia.

Para garantir que você receberá o valor combinado ao realizar a aplicação é preciso manter o título até o vencimento. Neste caso, no dia do vencimento, o Tesouro transfere o dinheiro investido mais os rendimentos da aplicação, para a sua conta na corretora.

Vale destacar que essas mudanças de preço causadas pela marcação a mercado (MAM) só são importantes para as pessoas que pretendem vender os títulos antecipadamente. Já para as pessoas que irão esperar o vencimento não faz diferença, pois eles irão receber o valor acordado no vencimento, independente das variações anteriores.

Custos ao investir no NTN-B principal

Investir em NTN-B principal envolve os custos com impostos, taxa de custódia e de corretagem.

1- Impostos

Os títulos públicos possuem dois tipos de imposto: o Imposto sobre Operações Financeiras (IOF) e o Imposto de Renda (IR). Primeiramente, o IOF segue uma tabela regressiva e só é cobrado em caso de resgate antes do prazo de 30 dias.

A sua alíquota começa em 95% no primeiro dia e vai se reduzindo diariamente, até chegar aos 0% após 30 dias desde a aplicação. Portanto, para evitar este imposto, basta não resgatar a aplicação antes dos 30 dias. Já o Imposto de Renda segue uma tabela regressiva própria.

Neste caso, a alíquota começa em 22,5% em aplicações até 180 dias. De 181 a 360 dias o IR é de 20%. De 361 até 720 dias a alíquota é de 17,5%. Por fim, acima de 720 dias o imposto chega à sua alíquota mínima de 15%.

Ambos os impostos são descontados automaticamente quando o título é resgatado ou chega na data de vencimento.

2- Taxa de custódia

É uma taxa anual cobrada de maneira semestral pela bolsa de valores (b3), pelo serviço de guarda dos títulos. A sua cobrança ocorre no primeiro dia útil de janeiro e junho ou ainda quando ocorrer o pagamento de juros, venda ou vencimento do título.

3- Taxa de corretagem

A taxa de corretagem é cobrada pelas corretoras e bancos como uma maneira de remunerar o seu serviço de intermediação na compra de títulos públicos. Hoje em dia a maioria das corretoras não cobram mais essa taxa, oferecendo o serviço de forma gratuita.

Cálculos

Se você for do tipo de curte cálculos, alguns cálculos podem te interessar. Caso contrário, não se preocupe, você não precisa dominar esses cálculos para investir nos títulos de NTN-B principal.

1- Preço do NTN-B principal

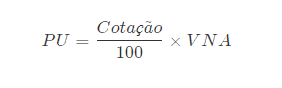

O Preço Unitário (PU) é o preço presente de um título de renda fixa. No NTN-B principal considera-se o VNA – Valor Nominal Atualizado e a Cotação, que é o preço que o mercado está pagando por aquele título. Sendo assim, a fórmula é essa abaixo, sendo que o preço do título é truncado em 2 casas decimais.

2- Valor nominal atualizado

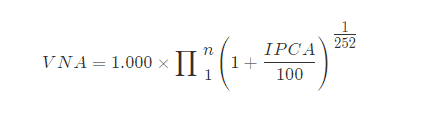

Em relação ao cálculo do valor nominal atualizado, o VNA é determinado em duas etapas, já que o IPCA é apurado mensalmente e divulgado no dia 15 de cada mês.

Dessa maneira, temos o cálculo do VNA, que considera o IPCA divulgado, e o cálculo do VNA projetado, que considera o período entre o último dia 15 e a data de negociação do título. O cálculo do VNA é feito por meio da seguinte fórmula:

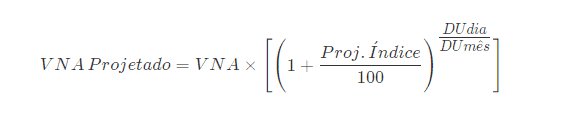

Em relação ao resultado, o VNA é truncado em 6 casas decimais. E o VNA é equivalente a mil reais corrigidos pela variação do IPCA do dia 15 de julho de 2000 até o último dia do IPCA disponível. Já o VNA projetado utiliza a seguinte fórmula:

O DUdia são os dias corridos entre a data do último VNA disponível e a data de liquidação da compra e DUmês são os dias entre a data do último do VNA disponível e o dia 15 do mês seguinte.

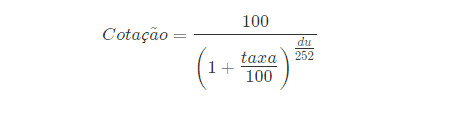

3- Cotação

Temos ainda o cálculo da cotação que é equivalente ao percentual do VNA que os investidores estão negociando o título. A fórmula é:

Na fórmula, a taxa é a taxa de juros de remuneração do título e o du são os dias úteis entre a data de liquidação da compra e do vencimento do título. A cotação do título é truncada em 4 casas decimais.

Quando a cotação é de 100% o NTN é igual ao VNA e diz-se que o título está sendo negociado ao par. Quando a cotação fica acima de 100% o preço do NTN é maior do que o VNA e o título está sendo negociado com ágio. Por fim, a cotação abaixo de 100% significa que o NTN está menor do que o VNA e o título está com deságio.

Como investir em NTN-B principal?

O primeiro passo para investir no NTN-B principal é verificar se este título é o melhor para a realização dos seus objetivos. Isso porque, apesar de garantir o ganho real com a aplicação, o prazo de vencimento desses títulos costuma ser bem alto.

É por isso que eles são úteis principalmente para objetivos de longo prazo, como por exemplo, para aposentadoria. É claro que você pode vender os títulos antecipadamente, mas isso não é o mais recomendado, já que você pode sair no prejuízo.

Por isso, verifique o prazo de realização dos seus objetivos e os prazos de vencimento dos títulos disponíveis no mercado. Você pode encontrar esses títulos em corretoras ou bancos. Entretanto, investir por meio de corretoras, como a iSaEx, costuma ser mais vantajoso do que aplicar por meio de bancos.

Afinal, o gerente do banco geralmente prefere oferecer os produtos financeiros que são mais lucrativos para a instituição e não necessariamente para o cliente. Enfim, para investir basta fazer uma transferência para a sua corretora, analisar os títulos disponíveis e investir.

Diferença entre NTN-B e NTN-B principal

Além do NTN-B principal, temos também o NTN-B ou Tesouro IPCA+ com Juros Semestrais. A diferença entre eles é que no NTN-B o investidor recebe os rendimentos duas vezes ao ano ao passo em que no NTN-B principal o investidor recebe o rendimento acordado apenas no vencimento do título.

Podemos resumir os dois da seguinte maneira:

- Tesouro IPCA+ (NTN-B principal): O investidor recebe os juros, a inflação do período e o dinheiro investido na data de vencimento do título.

- Tesouro IPCA+ com Juros Semestrais (NTN-B): O investidor recebe os juros de maneira semestral e o dinheiro corrigido pela inflação na data de vencimento do título.

Receber os juros semestralmente é vantajoso para as pessoas que já vivem de renda, pois elas podem usar este valor para suprir seus gastos mensais. Contudo, para quem não vive de renda, o NTN-B principal pode ser mais vantajoso.

Isso porque, ao pagar os juros semestralmente, o NTN-B perde um pouco do efeito dos juros compostos e, nos primeiros meses, o imposto tem uma alíquota muito alta.

Enfim, agora que você sabe tudo sobre o Tesouro IPCA+, aproveite para conhecer outros investimentos que proporcionam ganhos acima da inflação, clicando aqui.

Fontes: Abc Brasil, Suno, Clube dos poupadores e Investindo.