17 de março de 2021 - por Jaíne Jehniffer

O spread é a diferença entre o preço de compra e o de venda de alguma coisa. Logo, ele representa o valor bruto, sem considerar as taxas e impostos envolvidos na operação.

No mercado de ações, o spread é o lucro bruto do investidor. Sendo que, em operações de Day Trade, ele é essencial, pois representa os ganhos diários do trader.

Já no setor bancário, o spread é a diferença entre a taxa de juros que o banco paga ao investidor e a taxa de juros cobrada em empréstimos aos clientes.

O que é spread?

Spread é a diferença entre o preço de compra e o de venda de algo. Sendo assim, ele indica o lucro bruto obtido com a negociação. Ao apontar somente o lucro bruto, desconsidera-se os custos com taxas e impostos.

O termo spread pode ser usado em diferentes situações, mas sempre para indicar a diferença entre o preço de compra e o de venda de alguma coisa.

Btg pactual digital

Desse modo, no mercado financeiro o spread é utilizado ao se calcular a taxa de retorno nas operações de compra e venda de ativos. Já no sistema bancário, ele é usado para estabelecer o lucro bruto do banco nas operações.

Sendo que o spread é usado para que o banco arque com custos de operação e ainda consiga ter lucros na atividade empresarial.

Como funciona o spread no mercado financeiro?

O ativo mais famoso no mercado financeiro são as ações. Se, por exemplo, você comprar uma ação por R$ 10,00 e depois vendê-la por R$ 15,00, essa diferença de R$ 5,00 é o spread. Além disso, no mercado de ações, usa-se a palavra ask para se referir ao preço de venda mais baixo e bid para se referir ao preço de compra mais alto.

No mercado de ações, o spread pode contribuir também para identificar as ações com maior liquidez. Isso porque, os ativos com maior liquidez, possuem um spread entre o preço de compra (bit) e de venda (ask) menor.

Ou seja, quanto menor o spread, mais fácil é vender determinada ação. Por outro lado, um spread alto, significa que a ação é mais difícil de ser negociada, porém, também indica uma rentabilidade maior.

Saúde mais ação

Outro fator que pode impactar no spread é a volatilidade do mercado financeiro, sobretudo nos ativos de renda variável. Afinal de contas, os preços estão constantemente mudando, o que impacta diretamente nos resultados obtidos entre o preço de compra e o de venda dos ativos.

Contudo, essa variação constante não é muito relevante para os investidores de longo prazo. Já para os traders, o spread é muito importante, já que eles buscam lucrar justamente com a diferença entre o preço de compra e de venda de ativos no mesmo dia.

Por fim, o spread está presente também na renda fixa. Dessa forma, ele pode ser percebido entre a diferença da rentabilidade de dois títulos com o mesmo vencimento.

Por exemplo, se um Tesouro IPCA com vencimento de 10 anos oferece um retorno do IPCA + 3% e uma debênture também com vencimento de 10 anos oferecer o IPCA + 5%, então, neste caso, o spread de rentabilidade é de 2%.

Como funciona o spread para os bancos?

No setor bancário, o spread representa a diferença entre a taxa de juros paga pelo banco ao investidor, e a taxa de juros cobrada nos empréstimos.

Portanto, o spread é usado para verificar o lucro do banco nas operações e serve para que o banco possa arcar com os custos da operação, pagar os investidores e ter lucros na atividade empresarial.

Educa financeira

Se, por exemplo, uma instituição bancária paga 5% de juros para um investidor e, posteriormente, empresta esse dinheiro a 25%, o seu spread será de 20 pontos porcentuais.

Inclusive, o Brasil é famoso por spreads bancários altos, que é parcialmente justificado pelo alto risco de crédito. Enfim, para determinar o spread, os bancos consideram diversos fatores, como:

- Inadimplência;

- Impostos diretos;

- Compulsório;

- Margem líquida de lucro;

- Custo administrativo.

Cálculos

O spread financeiro pode ser calculado de duas maneiras:

1- Aditivo: Esse é um cálculo simples, que determina a diferença entre a taxa de captação e a de empréstimo, por meio da fórmula: Spread = Taxa de empréstimo – Taxa de Captação. Por exemplo, se a taxa de captação for de 10% ao ano e a taxa de empréstimo for de 15%, então temos que: Spread = 15% – 10% = 5%.

Rico

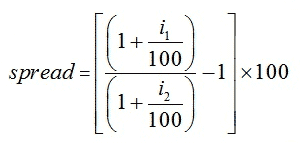

2- Multiplicativo: A fórmula do multiplicativo é mais complexa do que a do aditivo. Apesar disso, ela é a mais utilizada, já que leva em conta o deságio entre a taxa praticada e o referencial de custo da operação. Dessa maneira, a fórmula utilizada é:

Clear

Enfim, agora que você sabe como funciona o spread, aprenda o que é Estratégia borboleta, o que é? Definição, como funciona e quando é usada

Fontes: Xpi, Clear e Mais retorno

Imagens: Clear, Suno, Educa financeira, Btg pactual digital, Saúde mais ação e Rico