9 de setembro de 2020 - por Jaíne Jehniffer

Benjamin Graham influenciou, e ainda influencia, uma legião de investidores. Entre eles está um dos maiores investidores do mundo, Warren Buffett, que afirma que cerca de 80% de seu modo de investir é baseado nos fundamentos e ensinamentos de Graham.

Segundo Benjamin Graham, o mais importante na hora de investir é ter uma estratégia para transformar algo visto como um risco em algo extremamente lucrativo. Ele acreditava que as oscilações de mercado representavam uma oportunidade, não uma ameaça.

Quer conhecer mais sobre a vida e a carreira de Benjamin Graham? Continue a leitura!

Biografia de Benjamin Graham

Benjamin Graham nasceu no dia 9 de maio de 1894, em Londres. Seu nome de batismo foi Benjamin Grossbaum. Quando tinha apenas um ano, Benjamim e sua família tiveram que se mudar para Nova York. Como a família de Benjamin era de origem judaica, e diversos nomes tinham sido colocados sob suspeita pelos nazistas alemães, eles tiveram que mudar o sobrenome da família.

Benjamin Graham se formou, aos 20 anos de idade, por meio de uma bolsa de estudos na Universidade de Columbia. Posteriormente, Graham declinou ofertas de emprego como professor e foi em busca de algo com um retorno financeiro melhor.

Isso porque o pai havia morrido a pouco tempo e a situação financeira da família era complicada. Dessa forma, o caminho que Graham encontrou foi o da Wall Street, ou seja, a bolsa de valores.

Contudo, inicialmente, ele era responsável apenas por trabalhos como entregar documentos e fazer descrição de emissão de títulos na empresa Newburger, Henderson and Loed. Logo Graham começou a se destacar e passou a exercer a função de analisar a saúde financeira das empresas.

Alguns anos depois, com apenas 26 anos, Graham virou sócio de uma empresa. Três anos depois, Graham optou por sair da companhia e, junto com Jerry Newman, fundou a Graham e Newman. Dois anos depois, Graham finalmente começou a dar aulas de investimento na Universidade de Columbia.

O livro Security Analysis foi o resultado de uma parceria com um antigo estudante, David Dodd. O livro foi um sucesso no mundo financeiro. Posteriormente, em nova parceria com Dodd, Graham escreveu o livro O Investidor Inteligente, tão aclamado quanto o primeiro.

Finalizando, Graham continuou exercendo o cargo de professor na Universidade de Columbia, até os 62 anos. Cerca de 20 anos depois, no dia 21 de setembro de 1976, Benjamin Graham faleceu de causas naturais, aos 82 anos.

Carreira de Benjamin Graham

Benjamin Graham foi um dos investidores mais influentes da história, conhecido por suas estratégias de investimento defensivas e agressivas. Ele começou sua carreira em Wall Street, trabalhando na empresa Newburguer, Henderson and Loeb. Em 1928, Graham se tornou professor na Faculdade de Columbia, onde conheceu e trabalhou com David Dodd, seu parceiro em vários projetos.

Graham fundou a empresa Graham-Newman em parceria com Jerry Newman, e em 1929, ele perdeu boa parte de seus investimentos na crise financeira. No entanto, essas perdas o levaram a desenvolver seus principais princípios de investimento, incluindo a compra de ações abaixo do preço baseado na análise fundamentalista da empresa.

Graham também foi um professor influente, tendo influenciado gerações de investidores, incluindo o famoso Warren Buffett, que o considera seu guru. Graham publicou dois livros fundamentais para o investimento: “Security Analysis” (1934) e “The Intelligent Investor” (1949), que são considerados a Bíblia dos investidores sérios.

Graham defendia que o investidor deve evitar riscos e entender bem as empresas antes de investir. Ele também acreditava que o mercado é volátil e que as oscilações representam oportunidades para investir em empresas de valor. Além disso, Graham era um defensor da diversificação da carteira de investimentos e da análise de risco.

Graham também foi um investidor empreendedor, tendo investido em empresas secundárias que mostravam um bom desempenho e tinham um registro passado satisfatório, mas não eram atraentes ao público. Ele também acreditava que o investidor deve ter uma estratégia para transformar um risco em algo lucrativo.

Quais eram os investimentos de Benjamin Graham?

Benjamin Graham é conhecido por sua abordagem de investimento em valor, que enfatiza a análise fundamentalista e a compra de ações subvalorizadas com uma margem de segurança. Ele recomendava que os investidores defensivos dividissem seus fundos entre títulos de alta qualidade e ações comuns de alta qualidade, mantendo uma alocação de 50-50 e reequilibrando o portfólio quando necessário.

Além disso, ele enfatizava a importância dos títulos de renda fixa de baixo risco e da técnica de “dollar-cost averaging” para os aportes periódicos.

Os principais investimentos e estratégias de Benjamin Graham incluem:

- Evitar riscos e entender bem as empresas antes de investir.

- Acreditar que o mercado é volátil e que as oscilações representam oportunidades para investir em empresas de valor.

- Defender a diversificação da carteira de investimentos e a análise de risco.

- Investir em empresas secundárias que mostravam bom desempenho e tinham registro passado satisfatório, mas não eram atraentes ao público.

- Desenvolver uma estratégia para transformar um risco em algo lucrativo.

- Aplicar uma bateria de testes (filtros) para selecionar empresas com qualidade razoável, como tamanho mínimo, condição financeira sólida, histórico de lucros e dividendos, e múltiplos de valorização moderados.

Portanto, Benjamin Graham pregava a diferença entre o preço de uma ação e o seu valor. O preço é o que se paga. Por outro lado, o valor é o que se ganha.

Em outras palavras, as boas ações são aquelas que, com base na análise fundamentalista, têm um preço abaixo do seu valor intrínseco. Portanto, elas têm alta probabilidade de trazer valor aos seus investidores.

Quais eram os princípios de Benjamin Graham

Benjamin Graham era um investidor profissional e conseguiu grande sucesso nessa área. Ele seguia seus próprios princípios, que foram passados em seus livros. Os dois principais princípios de Benjamin Graham eram:

1) Análise de risco

Benjamin Graham considerava que é natural esperar por volatilidade nos investimentos, contudo, isso não é algo ruim. Dessa forma, temos inserido o conceito de margem de segurança, onde o investidor opta por investir em ações baratas, depois de uma análise criteriosa.

Portanto, o ponto positivo da volatilidade do mercado é a oportunidade que surge de investir em boas empresas, enquanto suas ações estão baratas.

- Diversificação: Outra ideia muito defendida por Benjamin Graham se referia à diversificação da carteira de investimentos. Isso porque, ele considerava que colocar todas as suas fichas em uma única empresa não é uma boa ideia. Uma vez que a empresa se desvaloriza, os prejuízos podem ser grandes.

- Senhor Mercado: Além dos princípios, o economista inglês tinha a alegoria – ainda hoje muito famosa – do Senhor Mercado. Na alegoria, é suposta uma situação em que o investidor tenha como sócio o Sr. Mercado.

Dessa maneira, todos os dias, o Senhor Mercado quer comprar do investidor a sua parte do negócio e, assim, faz uma oferta. Em alguns dias, o Senhor Mercado está otimista e oferece uma boa quantia. Por outro lado, há dias em que ele está pessimista e o valor oferecido é baixo.

É claro que o investidor está livre para aceitar ou não as ofertas. Em síntese, essa alegoria visa mostrar a importância da volatilidade das ações como uma oportunidade de negócio que pode ser aproveitada ou não.

Enfim, o mais importante é o poder de escolha que o investidor tem de aceitar, ou não, as ofertas do Senhor Mercado. Ou seja, é ele quem detém a palavra final. Nesse sentido, é o investidor quem deve manter a cabeça fria e racional durante as oscilações do mercado.

2) Investidor de Valor (Value Investing)

O value investing é uma estratégia de investimento que consiste em investir em boas empresas, com preços abaixo do seu valor intrínseco. Benjamin Graham acreditava que o investidor deve ver a propriedade de uma ação como algo que o faz ser dono de parte da empresa.

Portanto, como dono da empresa (em partes), o investidor não tem que ficar tão preocupado com as oscilações, afinal ele não é um especulador que pretende vender a ação rapidamente. Ou seja, esse fundamento de Benjamin Graham vale para os investidores, não os especuladores. Isso porque, os investidores pensam a longo prazo, já os especuladores, pensam no curto prazo.

7 grandes ensinamentos de Benjamin Graham

1) Evitar Riscos e Entender Bem as Empresas

Graham defendia que o investidor deve evitar riscos e entender bem as empresas antes de investir. Ele também acreditava que o mercado é volátil e que as oscilações representam oportunidades para investir em empresas de valor.

2) Diversificação da Carteira de Investimentos

Graham era um defensor da diversificação da carteira de investimentos e da análise de risco. Ele acreditava que a diversificação é fundamental para minimizar os riscos e maximizar os retornos.

3) Análise Fundamentalista

Graham desenvolveu a análise fundamentalista, que envolve a avaliação das empresas com base em seus fundamentos financeiros, como lucros, dividendos e patrimônio líquido. Ele acreditava que as empresas com bons fundamentos financeiros são mais propensas a ter um valor intrínseco alto.

4) Filtros para a Seleção de Empresas

Graham desenvolveu uma bateria de testes (filtros) para selecionar empresas com qualidade razoável, como tamanho mínimo, condição financeira sólida, histórico de lucros e dividendos, e múltiplos de valorização moderados.

5) Preço Justo

Graham também desenvolveu a fórmula de cálculo do valor intrínseco de uma ação, que é calculado como a raiz quadrada do produto do lucro por ação e do valor patrimonial por ação. Ele acreditava que o preço justo de uma ação é fundamental para evitar perdas e maximizar os retornos.

6) Paciência e Disciplina

Graham acreditava que a paciência e a disciplina são fundamentais para o sucesso no investimento. Ele defendia que os investidores devem evitar a especulação e se concentrar em longo prazo.

7) Não Ser o Seu Próprio Inimigo

Graham acreditava que os investidores devem evitar a especulação e se concentrar em longo prazo. Ele defendia que os investidores devem evitar a especulação e se concentrar em longo prazo, evitando a perda de tempo e recursos.

Esses ensinamentos de Benjamin Graham são fundamentais para qualquer investidor que deseja ter sucesso no mercado financeiro.

Livros de Benjamin Graham

1) Security Analysis (1934)

Graham, juntamente com David Dodd, desenvolveu conceitos fundamentais para a teoria das finanças e o investimento em valor. Ele defende que qualquer título financeiro tem um valor intrínseco que pode ser estimado racionalmente por um analista, com base nos direitos econômicos presentes e futuros que tal título confere ao seu detentor.

O livro é uma obra acadêmica que ajudou a moldar a profissão do analista de valores mobiliários e fundou as bases do conceito de “Value Investing”. Ele apresenta uma abordagem sistemática para a análise de valores mobiliários, incluindo a distinção entre investimento e especulação.

2) The Intelligent Investor (1949)

A obra “O Investidor Inteligente”, de Benjamin Graham, como foi chamado no Brasil, é considerada uma das principais referências sobre investimentos e análise de valores mobiliários. Publicada em 1949, é um guia prático para investidores individuais e profissionais, apresentando estratégias sistemáticas para tomar decisões fundamentadas em valores e indicadores numéricos.

Graham defende que qualquer título financeiro tem um valor intrínseco que pode ser estimado racionalmente por um analista, com base nos direitos econômicos presentes e futuros que tal título confere ao seu detentor.

O trabalho influenciou muitos investidores, incluindo Warren Buffett, que considera o livro “O Investidor Inteligente” como “de longe o melhor livro sobre investimentos já escrito”.

3) The Interpretation of Financial Statements (1937)

A obra “The Interpretation of Financial Statements”, de Benjamin Graham, publicada em 1937, (no Brasil, “A interpretação das demonstrações financeiras”) é outro guia clássico para a análise de balanços e demonstrações de resultados financeiros. O livro apresenta estratégias sistemáticas para a interpretação desses documentos, ajudando os investidores a avaliar a saúde financeira e as perspectivas de uma empresa.

Graham defende que a compreensão precisa das demonstrações financeiras é fundamental para avaliar o valor intrínseco de uma empresa e, consequentemente, tomar decisões de investimento informadas.

4) World Commodities and World Currencies (1944)

Este livro é uma análise da economia global e apresenta perspectivas sobre o futuro do comércio internacional. A tradução brasileira do livro “World Commodities and World Currency” de Benjamin Graham é “Commodities e Moeda Mundial”.

A obra é um tratado sobre a estabilidade das commodities e a moeda internacional. Graham apresenta sua proposta para um sistema monetário internacional baseado em uma moeda com reserva de commodities, que seria mais estável e eficiente do que o padrão-ouro.

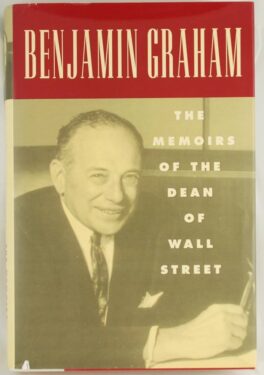

5) The Memoirs of the Dean of Wall Street (1996)

Este livro é uma autobiografia de Benjamin Graham, apresentando sua carreira e experiências no mercado financeiro. É uma retrospectiva da vida e carreira de Graham, que é considerado um dos mais importantes investidores e economistas do século XX.

A obra apresenta a vida de Graham, desde sua infância até sua carreira como investidor e economista. Ele descreve suas experiências em Wall Street, suas estratégias de investimento e suas opiniões sobre a economia e a política.

7 frases marcantes de Benjamin Graham

Aqui estão algumas das frases mais marcantes de Benjamin Graham, o pai da análise fundamentalista e mentor de Warren Buffett:

- “No curto prazo, o mercado é uma máquina de votação; no longo prazo, é uma balança.” (Esta frase destaca a diferença entre o comportamento de curto e longo prazo do mercado acionário. No curto prazo, o mercado pode ser volátil e influenciado por fatores emocionais, mas no longo prazo, tende a refletir o valor intrínseco das empresas.)

- “Investimento é mais do que uma operação intelectual. Envolve também a temperança e a disciplina.” (Graham enfatizava que o investimento bem-sucedido requer não apenas análise racional, mas também autocontrole emocional e paciência.)

- “O preço é o que você paga. O valor é o que você leva.” (Esta frase resume a importância de diferenciar o preço de mercado de uma ação do seu valor intrínseco, algo fundamental na abordagem de Graham.)

- “Investir não é adivinhar, é pensar.” (Graham criticava a especulação e defendia uma abordagem disciplinada e fundamentada na análise das empresas.)

- “Diversificação é uma proteção contra a ignorância. Ela torna possível a ignorância de muitas coisas.” (Graham acreditava que a diversificação era essencial para mitigar riscos, especialmente quando o investidor não tinha total conhecimento sobre todas as empresas em sua carteira.)

- “A maior oportunidade de ganhar dinheiro está quando as coisas parecem mais sombrias.” (Esta frase reflete a filosofia de Graham de comprar ações subvalorizadas durante períodos de pessimismo do mercado.)

- “Investir é uma atividade que requer muito mais temperança do que inteligência.” (Graham enfatizava que o autocontrole emocional é tão importante quanto a capacidade analítica para o sucesso no investimento.)

Essas frases sintetizam os principais ensinamentos de Benjamin Graham, que influenciaram profundamente a abordagem de investimento de Warren Buffett e de outros investidores de sucesso.

- Leia também: Agora que você conhece a história de Benjamin Graham, conheça também a Nathalia Arcuri – História da criadora do Me Poupe! e dicas da investidora

Fontes: Suno, Clube do Valor, Content, Forbes